Sijoituskirjat ovat täynnä tunnuslukuja sekä tilinpäätösten, taseen ja kassavirran tulkintaan. Kaikkea ei tarvitse osata ennen sijoituspäätöksiä. Oikeasti kolmella tunnusluvulla pääsee jo pitkälle. Etenkin, kun ne hallitsee syvällisesti.

Sijoittajan etsiessä hyvää osakekohdetta, sijoittajan tärkeimmät tunnusluvut auttavat arvioimaan yrityksen taloudellista tilaa ja tuottopotentiaalia.

Osaketyökalusta sijoittajan tärkeimmät tunnusluvut

- Tutki ja vertaile osakkeita helposti Osaketyökalumme avulla.

- Katso valmiit sijoitusideat osinkoyhtiöistä, laatuyhtiöistä , kasvuyhtiöistä ja arvoyhtiöistä.

- Osaketyökalu kuuluu Sijoittaja360-palveluun.

Kolme sijoittajan tärkeintä tunnuslukua

Kolme sijoittajan tärkeintä tunnuslukua ovat:

- Osakekohtainen tulos

- P/E-luku

- Osinkotuotto-%

Osakekohtainen tulos (EPS)

Osakekohtainen tulos eli EPS on yrityksen kehitystä kuvaavista tunnusluvuista tärkein. Se kertoo suoraan, paljonko osakkeenomistajalle kuuluu voittoa yhtä osaketta kohden. Osakekohtainen tulos lasketaan jakamalla tilikauden tulos osakkeiden lukumäärällä.

Sijoittajat seuraavat yleensä oikaistua osakekohtaista tulosta. Siinä tilikauden tuloksesta on oikaistu kertaluonteiset kulut ja tulot. Tällöin tulos antaa paremman kuvan operatiivisesta toiminnasta ja on vertailukelpoinen edellisvuosien ja tulevien vuosien oikaistujen tulosten kanssa. Kertaluonteiset kulut voivat esimerkiksi olla liikearvon alaskirjauksia, ja vastaavasti kertaluonteiset tulot kiinteistön tai liiketoiminnan myyntivoittoja. Mikäli kertaluonteisia eriä ei oikaistaisi toiminnan tuloksista, saisi sijoittaja liian huonon (kertaluonteisia kuluja tuloksessa) tai liian hyvän (kertaluonteisia tuloja tuloksessa) kuvan yhtiön toiminnan kannattavuudesta.

Osakekohtaisessa tuloksessa osakkeiden lukumääränä käytetään osakkeiden keskimääräistä määrää tilikauden aikana. Lukumäärä voi tilikauden aikana muuttua osakeannin seurauksena.

Mikäli sijoittaja seuraa vain liikevaihdon ja tuloksen kehitystä, menee hän harhaan. Esimerkiksi Nokia teki vuonna 2015 liikevaihtoa 12 499 milj. euroa ja oikaistua liiketulosta 1 995 milj. euroa. Vuonna 2016 vastaavat luvut olivat 23 614 milj. euroa ja 2 173 milj. euroa. Nokian liikevaihto kasvoi selvästi ja liiketulos kasvoi. Miksi sitten osakekurssi laski?

Syy löytyy oikaistusta osakekohtaisesta tuloksesta. Vuonna 2015 se oli 0,36 euroa ja vuonna 2016 se oli 0,21 euroa. Yksi syy oikaistun osakekohtaisen tuloksen laskuun oli osakemäärän kasvu. Luonnollinen selitys luvuille on Alcatel-Lucentin hankinta, mikä kasvatti liikevaihtoa ja liiketulosta, mutta lisäsi osakkeiden lukumäärää. Ensimmäisenä hankintavuotena yrityskauppa ei siten tuonut Nokian osakkeenomistajille arvoa, vaan söi sitä.

Kompa tuloksen kasvussa…

Osakekohtaiseen tulokseen sekä etenkin sen kasvuun sisältyy kuitenkin yksi kompa, joka sijoittajan on hyvä tiedostaa. Selvitä, mistä EPS:n kasvu johtuu.

Etenkin Yhdysvalloissa moni pörssiyritys harrastaa omien osakkeiden ostoja, joilla pienennetään osakkeiden määrää. Omia osakkeita ostamalla osakekohtainen tulos kasvaa tuloksen pysyessä ennallaan (sillä osakemäärä pienenee). Tämä ei auta osakekurssikehityksessä, jos samaan aikaan yhtiön liikevaihto polkee paikoillaan tai jopa laskee. Markkinaa ei voi hämätä finanssi-insinööritempuilla.

Tutki tärkeimpiä tunnuslukuja Osaketyökalun avulla

Vertaile osakkeita pisteytyksen, tuottojen ja tärkeimpien tunnuslukujen perusteella. Suomesta mukana ovat lähes kaikki pörssin päälistan osakkeet, joilla on riittävä pörssihistoria. Ulkomaisista osakkeista mukana ovat 600 suurinta eurooppalaista yhtiötä, 500 suurinta yhtiötä Yhdysvalloista ja kiinnostavimmat teknologiayhtiöt.

Osaketyökalu kuuluu Sijoittaja360 -palveluun.

P/E-luku

P/E-luku tulee sanoista Price per Earnings eli osakkeen hinta jaettuna osakekohtaisella tuloksella. Yksinkertainen tunnusluku, jonka voi helposti tulkita väärin.

P/E-luku kertoo, kuinka monessa vuodessa osake maksaa itsensä takaisin tuloksella laskettuna. Jos esimerkiksi osakkeen hinta on 16,00 euroa ja osakekohtainen tulos on 1,00 euroa, kestää tasaisella tuloksenteolla 16 vuotta, jotta osakkeen hinta on kasassa.

P/E-luku 16, on itse asiassa Helsingin pörssin pitkän aikavälin keskiarvo. Jos pörssin P/E-luku on alempi, osakkeiden sanotaan olevan arvostustasoltaan edullisempia suhteessa historiaan ja jos P/E-luku on korkeampi, osakkeiden arvostustason sanotaan olevan korkeampi kuin historiassa.

P/E-luvussa P:nä käytetään osakkeen hintaa nyt. Pörssiyritysten tilinpäätöksissä esitetään usein tärkeimpiä tunnuslukuja ja myös P/E-luku on usein laskettu. Tällöin P:nä on käytetty tilikauden viimeisen päivän, esim. 31.12.xxxx päätöskurssia. Tämä on kuitenkin väärin, sillä tilinpäätös julkistetaan useita viikkoja tilikauden päättymisen jälkeen. Sijoittajilla tilikauden tulos ei ole 31.12. tiedossa. Oikeampi tapa olisi käyttää tilinpäätöksen julkistuspäivän päätöskurssia.

E:nä käytetään osakekohtaista tulosta. Yleensä E on joko viimeisimmän tilinpäätöksen osakekohtainen tulos tai rullaava 12 kuukauden toteutunut osakekohtainen tulos. Esimerkiksi nyt sijoittaja voisi laskea P/E-luvun käyttäen osakkeen tämän päivän päätöskurssia ja viimeisen neljän kvartaalin osakekohtaisen tuloksen yhteenlaskettua lukua. Ongelmana tässä on se, että markkinat eivät hinnoittele osakkeita toteutuneiden tulosten, vaan tulosennusteiden perusteella. Tästä syystä myös 12 kk:n rullaavan toteutuneen osakekohtaisen tuloksen käyttäminen P/E-luvussa johtaa väärään tulkintaan.

Miten P/E-luku sitten pitäisi laskea ja tulkita?

- Käytä P:nä osakkeen tämänhetkistä hintaa.

- Ota E:ksi kuluvan ja jopa seuraavan vuoden tulosennuste.

- Jos P/E-luvut ovat alle 16, osake on edullisempi kuin pörssi historiassa keskimäärin => selvitä syy miksi

- Jos P/E-luvut ovat yli 16, osake on kalliimpi kuin pörssi historiassa keskimäärin => selvitä syy miksi

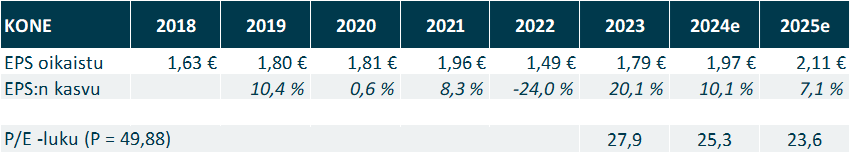

Alla on KONEen kertaluonteisista eristä oikaistu osakekohtainen tulos viimeiseltä kuudelta vuodelta sekä kuluvan vuoden 2024 ja vuoden 2025 tulosennusteet. Osakkeen hintana käytetään 16.9.2024 päätöskurssia. P/E-luku laskettuna vuoden 2023 tuloksella on 27,8 ja vuoden 2024 tulosennusteella 25,3. Miten KONEen P/E-lukua pitäisi tulkita? Onko KONE kallis?

Sijoittaja, joka ei ole koskaan kuullutkaan KONEesta, näkee, että trendi osakekohtaisen tuloksen kehityksessä on nouseva vuodesta 2018 lähtien, mutta se katkeaa vuonna 2022. Sijoittaja voi myös huomata, että koronavuonna 2020 osakekohtainen tulos pysyi edellisvuoden tasolla, mikä on teollisuusyhtiölle erinomainen suoritus. Osake on keskimääräistä korkeammalle arvostettu, mutta onko se oikeutettu?

Viime vuonna KONEen tulos kasvoi reippaasti, ja analyytikot uskovat tuloskasvun jatkuvan myös kuluvana vuonna. Yli 27 P/E-luku tuntuu kuitenkin liian korkealta. KONEen tapauksessa korkeaan arvostustasoon vaikuttaa myös yhtiön suuret nettovarat. KONEen gearing (nettovelkaantumisaste) oli kesäkuun lopussa vielä -17,6 %. Yhtiöllä on Helsingin pörssin vahvimpia taseita ja ylimääräisiä kassavaroja, jotka voi jakaa osakkeenomistajille tai käyttää yritysostoihin.

Toinen asia, jonka sijoittaja havaitsee kahdeksan vuoden tuloksista, on tuloksen tasaisuus. Tämä kertoo osakkeen laadusta ja laadusta kannatta maksaa keskimääräistä enemmän. Laatuosakkeet ovat nimittäin historiassa tuottaneet selvästi pörssin keskimääräistä tuottoa enemmän. KONE onkin täyden kympin laatuyhtiö. Osaketyökalulla sijoittaja voi tutkia KONEen pisteitä ja tunnuslukuja tarkemmin.

Miksi P/E-luku on matala?

Monet sijoittajat etsivät matalan P/E-luvun yhtiöitä. Matala P/E-luku on yksi arvo-osakkeen määritelmä. Jos P/E-luku on alle pörssin historiallisen keskiarvon 16, voi selityksenä olla:

- Koko pörssin arvostustaso on historiakeskiarvoa matalampi.

- Yhtiön tulos vaihtelee voimakkaasti vuodesta toiseen (tyypillisesti sykliset osakkeet).

- Yhtiön tulos ei kasva tai sen ennustetaan laskevan.

- Yhtiö on aliarvostettu.

Miksi P/E-luku on korkea?

Vastaavasti korkealle P/E-luvulle on selityksensä:

- Koko pörssin arvostustaso on historiakeskiarvoa korkeampi.

- Yhtiön tulos on vakaa suhdanteesta toiseen.

- Yhtiön tulos kasvaa tulevaisuudessa.

- Yhtiö on yliarvostettu.

Osinkotuotto-%

Osinkotuotto-% lasketaan jakamalla osinko osakkeen nykyisellä hinnalla. Hintana käytetään tämänhetkistä osakekurssia. Osinko vastaavasti voi olla viimeisin osakekohtainen osinko tai osinkoennuste.

Osinko on usein vakaampi kuin osakekohtainen tulos. Yhtiöt pyrkivät huonompinakin vuosina maksamaan osinkoa, sillä omistajat arvostavat tasaista osinkovirtaa. Sijoittajien puhuessa osinkoyhtiöistä tarkoitetaan usein kahdentyylisiä osinkoyhtiöitä:

- Osinko-osake on keskimääräistä korkeampaa osinkotuottoa tarjoava osake

- Osinkoaristokraatti on yli kymmenen vuotta tasaisesti vuodesta toiseen osinkoa kasvattanut osake.

Osaketyökalussa osinkopisteet lasketaan osinkotuoton ja osinkohistorian perusteella. Tästä artikkelista löytyvät Suomen parhaat osinkokoneet.

Miten osinkotuotto-%:ia pitäisi tulkita?

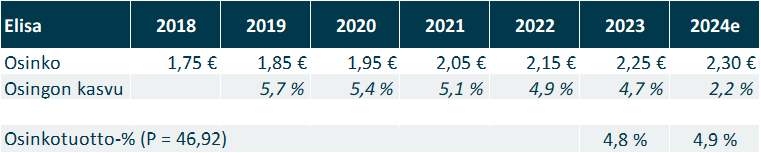

Osinkotuottoprosentti on helppo laskea. Tulkinta vaatii jälleen hieman vaivaa. Alla on viime vuosina hyvänä osinko-osakkeena tunnetun Elisan osinkohistoria sekä vuoden 2024 osinkoennuste. Elisa on kuluvasta vuodesta alkaen maksanut osinkoa puolivuosittain.

Osinkotuotto 2023 on laskettu jakamalla vuoden 2023 tilikauden tuloksesta jaettava osinko 2,25 euroa 17.9.2024 osakkeen päätöskurssilla 46,92 euroa. Osinkotuottoprosentiksi saadaan 4,8 prosenttia. Vuoden 2023 osinkoennuste on 2,30 euroa. Osinkotuottoprosentiksi saadaan vuoden 2024 ennustetta käyttämällä 4,9 prosenttia.

Osinkotuotto-%:n laskennassa sijoittajan kannattaa aina käyttää tulevaa osinkoa. Mennyt osinko on nimittäin jo maksettu. Osinkotuotto-%:n tulkinnassa on hyvä tarkistaa yhtiön osinkohistoria. Esimerkiksi Elisan osinkohistoria kertoo sijoittajalle, että yhtiö on maksanut nousevaa osinkoa. Vuosi 2023 oli yhtiön kymmenes perättäinen tilikausi, jolta yhtiö on jakanut kasvavaa osinkoa. Elisa lunasti tällä osinkoaristokraatin aseman. Osingon kasvun ennustetaan jatkuvan myös kuluvana vuonna.

Mitä jos yhtiö ei jaa osinkoa?

Jos yhtiö ei jaa osinkoa, sille on käytännössä kaksi selitystä:

- Yhtiöllä ei ole jakokelpoisia varoja ja/tai se on maksuvaikeuksissa.

- Yhtiö on kasvuyhtiö, joka investoi voittovarat kasvuun.

Jälkimmäisessä ei ole mitään vikaa niin kauan, kun investointien tuotto on omistajille parempi kuin osinkotuotto. Ensimmäinen taas on kriisin merkki ja sijoittajan kannattaa olla varovainen.

Osinkoyhtiöistä sijoittajan kannalta parhaimpia sijoituksia ovat hyvää osinkotuottoa tarjoavat yhtiöt, jotka kasvattavat osinkoa vuodesta toiseen. Hyvä osinkotuotto-% riippuu korkotasosta. Aikaisempien vuosien nollakoron ympäristössä jo yli 2 %:n osinkotuotot olivat hyviä. Nykyisellä korkotasolla hyvä osinkotuottoprosentti on yli 3,5 %.

Kolmas tarkkailtava luku on osingon kasvuvauhti. Osinkoa kasvattavat osakkeet sopivat pitkän aikavälin sijoituksiksi. Näiden riski on myös keskimääräistä matalampi, joten ne yleensä kestävät kurssiromahdusta yleisindeksiä paremmin.

Osaketyökalusta löydät helposti sijoittajan tärkeimmät tunnusluvut

- Tutki ja vertaile osakkeita helposti Osaketyökalumme avulla.

- Katso valmiit sijoitusideat osinkoyhtiöistä, laatuyhtiöistä , kasvuyhtiöistä ja arvoyhtiöistä.

- Osaketyökalu kuuluu Sijoittaja360-palveluun.

Näiden kolmen tunnusluvun avulla sijoittaja voi tehdä harkitumpia päätöksiä. Sijoittajan tärkeimmät tunnusluvut ovat yksinkertaisia, mutta tehokkaita työkaluja yritysten analysointiin.

Alkuperäinen artikkeli julkaistu Sijoittaja.fi:ssä 2017.