Sijoittajat pelkäävät nyt USA:n keskuspankki Fedin toimia, jotka johtavat korkojen nopeaan nousuun. Tämä skenaario runnoo nyt erityisesti sijoittajien suosimia teknologiaosakkeita. Miksi korkojen nopea nousu on vahingollista juuri kasvuosakkeille?

Alkuperäinen artikkeli julkaistu 14.1.2022. Artikkeli päivitetty 19.1.2022.

Fedin toimet nostavat korkoja

USA:n keskuspankin Fedin uusi varapuheenjohtaja Lael Brainard käänsi teknologiaosakkeet laskuun puheellaan 13.1.2022 ja lasku on jatkunut. Brainardin mukaan lähes 40 vuoden huipulle kiihtyneen inflaation hillitseminen on ”tärkein tehtävä”, joka Fedillä on tällä hetkellä. Brainard kertoi, että talouskasvu ja työllisyys ovat elpyneet voimakkaasti, mutta inflaatio on liian korkea, ja työntekijät ympäri maata ovat huolissaan siitä, kuinka pitkälle heidän palkkansa riittävät. Brainardin mukaan Fedin rahapolitiikka keskittyy saamaan inflaatio takaisin 2 prosenttiin ja ylläpitämään elpymistä.

Nasdaq 100 lähellä korjausliikettä

Nasdaq 100 -indeksi on jo melkein korjausliikkeessä, sillä se on laskenut 9 % marraskuun huipputasoista.

Mikä laskee teknologiaosakkeita?

Fed oli joulukuun kokouksessa vielä maltillinen. Silloisessa Fedin ennusteessa ohjauskoron ennustettiin nousevan 0,75-1,00 prosenttiin vuoden 2022 loppuun mennessä. Tämä tarkoittaisi 2-3 koronnostoa.

Tammikuussa julkaistut Fedin pöytäkirjat kertoivat kuitenkin haukkamaisemmasta Fedistä. Fedin odotetaan nostavan ensimmäisen kerran ohjauskorkoa maaliskuun kokouksessa. Lisäksi joulukuun kokouksen pöytäkirjat kertovat, että Fed aikoo aloittaa tämän jälkeen taseensa supistamisen. Aiemmin Fed on puhunut vain osto-ohjelman alasajosta. Nyt tarkoituksena on siis myös vähentää likviditeettiä markkinoilta myymällä velkakirjoja markkinoilla.

Muutama viikko sitten Fed kertoi tukevansa ensisijaisesti talouskasvua ja hillitsevänsä toissijaisesti inflaatiota. Markkinoilla on nyt epävarmuutta siitä, pitääkö tämä lausunto enää paikkaansa. Onko ensisijainen tehtävä sittenkin inflaation hillitseminen koronnostoin ja supistamalla tasetta?

Tässä Fedin alulle panevassa nopeasti nousevien korkojen skenaariossa ohjauskorkoa nostetaan 1,00-1,50 prosentin tasoille ja velkakirjojen myynnit nostavat markkinakorkoa.

Epävarmuus näkyy nyt markkinatunnelmissa. Sijoittajat eivät pidä epävarmuudesta ja silloin omaisuuserät joutuvat myyntilaidalle. Tässä hetkessä myyntiin menevät korkean valuaation kasvuosakkeet, koska ne kärsivät nopeasti nousevien korkojen skenaariosta eniten.

Miksi kasvuosakkeet kärsivät korkojen noususta?

Vuonna 2018 osakemarkkinat laskivat 20 % korkojen voimakkaasta noususta ja liian aggressiivisesta Fedista johtuen. Silti historiallisesti korkojen nousujaksot ovat olleet osakkeille hyvää aikaa. Tämä johtuu siitä, että nousevat korot kertovat talouskasvusta, joka on hyväksi osakkeille.

Korkojen nousu on viime aikoina laskenut nopeasti kasvavien teknologiaosakkeiden kursseja. Miksi korkojen nousu vaikuttaa erityisesti voimakkaan kasvun yhtiöihin?

Osakkeiden hinta muodostuu tulevaisuuden kassavirroista. Kassavirrat diskontataan nykyhetkeen. Diskonttaus tarkoittaa tulevaisuuden kassavirtojen (CF) muuttamista nykyarvoon (PV) tuottovaatimuksen avulla. Alla olevasta diskonttauksen kaavasta voidaan havaita, että nykyarvon suuruuteen vaikuttaa kassavirta (CF) ja diskonttokorko (esimerkissä 4,00 %). Jos CF pysyy ennallaan, mutta diskonttokorko nousee, niin PV:n arvo on pienempi.

Tähän perustuu korkean arvostustasojen kasvuosakkeiden lasku nousevan koron ympäristössä. Kassavirrat ovat ennallaan, koska ei ole tullut uutta tietoa, että ennusteita pitäisi nostaa, mutta korkotason nousu nostaa diskonttokorkoa ja siten laskee nykyarvoa eli kasvuosakkeen hintaa.

Esimerkki korkojen nousun vaikutuksesta osakkeen hintaan

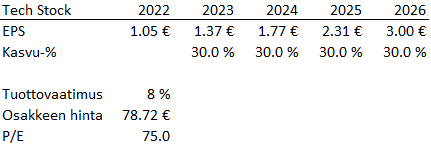

Havainnollistetaan korkojen nousun vaikutusta osakkeen hintaan yksinkertaisella esimerkillä. Alla on kuvitteellinen nopeasti kasvava Tech Stock, jonka osakekohtaisen tuloksen (EPS) kasvuvauhti on ennustevuosina 30 % ja ikuisuuskasvu 5 %. Alhaisten korkojen ympäristössä tuottovaatimus on 8 prosenttia. Tällöin diskonttausmalli antaa osakkeen hinnaksi 78,72 euroa, jolla P/E-luku on 75,0.

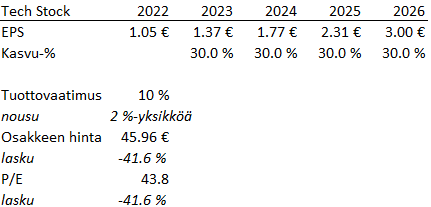

Korot nousevat nopeasti 2 prosenttiyksikköä ja yhtiön näkymissä ei tapahdu muutoksia. EPS-ennusteet ja tulevaisuuden kasvuvauhti ovat ennallaan. Tuottovaatimuksen nousu 10 prosenttiin laskee diskontattujen tulosten arvoja siten, että osakkeen hinnaksi muodostuu 45,96 euroa. Osake on laskenut 41,6 % ja P/E-luku on 43,8.

Sijoittajan näkökulma

Nopean kasvun ja korkean arvostustason osakkeet kärsivät korkojen noususta eniten. Siksi ennakoimme, että arvo-osakkeet voivat olla vuoden 2022 paras sijoituskohde.

Markkinoilla on nyt Fedistä johtuvaa epävarmuutta. Tuoreet inflaatioluvut USA:sta olivat odotettuja rauhallisempia ja on selvää, että inflaatio laskee vuonna 2022, koska vuoden 2021 vertailuhinnat, joista vuositason inflaatio lasketaan ovat korkeammat vuonna 2022.

Osakemarkkinoiden näkökulmasta olisi positiivista, että Fed edelleen tukisi ensisijaisesti talouskasvua ja toissijaisesti hillitsisi inflaatiota. Heikossa skenaariossa Fed vaihtaa suuntaa ja nostaa nopeasti korkoja sekä myy arvopapereita markkinoilla. Molemmat toimet nostavat markkinakorkoa, mikä on vahingollista osakkeille, etenkin korkean valuaation kasvuosakkeille.

Uskomme kuitenkin, että pääjohtaja Powell ei toista vuoden 2018 virhettä, vaan pysyy toimissaan maltillisena ja datariippuvaisena. Lisäksi alkava tuloskausi palauttaa markkinoiden fokuksen tuloskehitykseen ja näkymiin ja koronheilahtelut jäävät toissijalle.

Sijoittajan kannattaa jo alkaa tehdä valmiiksi kasvuosakkeiden ostoslistaa. Ennen isompia ostoja kannattaa kuitenkin odottaa tuloskauden alku ja se, miten teknologiaosakkeet suoriutuvat markkinoiden odotuksista tuloskaudella. Lisäksi kannattaa odottaa Fedin tammikuun kokouksen sanoma. Onko se muuttunut joulukuisesta haukkamaisemmaksi.

Neljän edellisen Nasdaq 100 -indeksin laskun keskiarvo on -9,8 %. On todennäköistä, että lasku pysähtyy ainakin hetkellisesti 10 prosenttiin, mutta on myös mahdollista, että indeksi käy lyhyellä tähtäimellä jopa 15 % alempana. Syyskuussa 2020 indeksi laski nopeasti 14 %. Paljon riippuu siitä, pelastaako alkava tuloskausi indeksin vai sysääkö se indeksin syvempään laskuun.

Sijoitusideat

- Lue, miten muokkasimme omia salkkujamme nykyinen markkinatilanne huomioiden

- Listasimme potentiaaliset vuoden 2022 menestyjäosakkeet