Käsittelemme tässä artikkelissa pääomaisuusluokkien pitkän ajan tuottonäkymiä pitkäjänteisen sijoitusstrategian näkökulmasta sekä tarkastelemme institutionaalisten ja ammattimaisten asiakkaidemme viimeaikaista sijoituskäyttäytymistä. Perinteisillä korko- ja osakemarkkinoilla paikoitellen voimakkaasti nousseet arvostustasot asettavat haasteita tuottonäkymille. Yksi vuoden 2018 keskeisistä teemoista on keskuspankit.

Lyhyesti

Analyysimme johtopäätös on, että tuotto-odotukset perinteisissä omaisuusluokissa, osakkeissa ja koroissa, ovat matalat. Erityisesti listattujen korkoinstrumenttien näkymät ovat heikot keskuspankkien elvytyksen poistuessa ja korkojen noustessa. Talouskasvu tukee osakkeita, mutta korkeat arvostustasot laskevat tuotto-odotusta. Onneksi löydettävissä on myös markkinoita, joilla tuotto-odotukset ovat kohtuulliset. Vaihtoehtoiset sijoituskohteet lisäävät suosiota ja sieltä on tarjolla parasta tuotto-riskisuhdetta. Havaintojemme mukaan suomalaiset institutionaaliset sijoittajat tulevat jälkijunassa ja ovat aloittaneet reaaliomaisuuskohteista.

Päivitä sijoitusstrategia

Laadukas, riittävän usein päivitettävä, yksilölliset tarpeet huomioiva sijoitusstrategia on avain onnistuneeseen ja riskit hallitsevaan sijoitustoimintaan. Sijoittajien on hyvä muistaa, että vastuu omasta sijoitusstrategiasta on sijoittajalla itsellään ja varainhoitajan sijoitusstrategia tulee erottaa omasta sijoitusstrategiasta.

Seuraa riskejä

Artikkelin lopussa käymme läpi esimerkinomaisesti, kuinka sijoittaja voi seurata markkinoiden riskejä riski-indikaattoriemme avulla. Tästä on apua sijoittajille, jotka miettivät, kuinka kauan osakemarkkinat jaksavat enää nousta. Tarkastelemme artikkelissa omaisuusluokkien näkymiä lyhyesti jaotellen omaisuusluokat seuraavasti:

- osakkeet (listatut)

- korot ja luottoriski (listatut)

- listaamattomat sijoituskohteet

- reaalisijoituskohteet

- raaka-aineet

- muut vaihtoehtoiset

- käteinen.

Keskuspankkien äärielvyttävän politiikan poistuminen on suuri riski

Keskuspankit ovat siirtymässä viimein ennennäkemättömän elvyttävästä rahapolitiikasta kohti normaalia. Samaan aikaan talousluvut ovat todennäköisesti lähellä syklistä huippuaan niin Yhdysvalloissa kuin Euroopassa.

Vaikka keskuspankkien elvytys ei ole näkynyt inflaation nousuna, on pelkona, että elvytys on tukenut omaisuushyödykkeiden hintoja jopa kuplatasoille asti. Keskuspankit ovat ostaneet suoraan markkinoilta arvopapereita valtionlainoista osakkeisiin asti antaen voimakasta tukea riskinotolle. Keskuspankkiirit myöntävät itsekin, että elvytyksen poistaminen markkinoilta on suuri ja tuntematon riski, eikä kukaan osaa ennustaa, miten siinä onnistutaan.

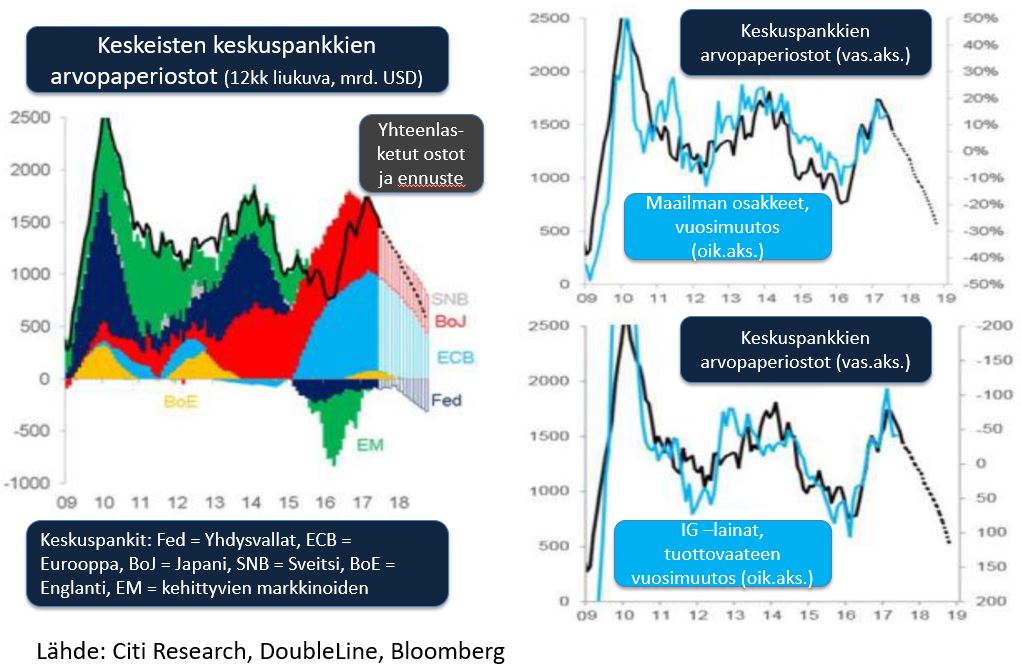

Alla olevassa kuvaajassa on esitetty vasemmalla keskeisten keskuspankkien yhteenlasketut arvopaperiostot, jotka vaikuttavat ohittaneen nyt huippunsa. Oikealla olevissa kuvaajissa on puolestaan esitetty keskuspankkien arvopaperiostojen mahdollinen vaikutus arvopaperien hinnoitteluun. Ylhäällä oikealla on esitetty arvopaperiostojen 12 kuukauden liukuva summa (tummansininen, vas.) ja verrattu sitä osakemarkkinoiden kehitykseen (vaaleansininen, vuosimuutos, oikealla). Vastaavasti alhaalla oikealla on verrattu arvopaperiostoja hyvän luottoluokituksen joukkovelkakirjalainojen tuottovaateen muutokseen. Voimakas korrelaatio indikoisi kuvan perusteella, että keskuspankkien toimilla on ollut vaikutusta arvopaperien hinnoitteluun markkinaympäristössä.

Keskuspankkien todellinen ohjauskorko negatiivinen

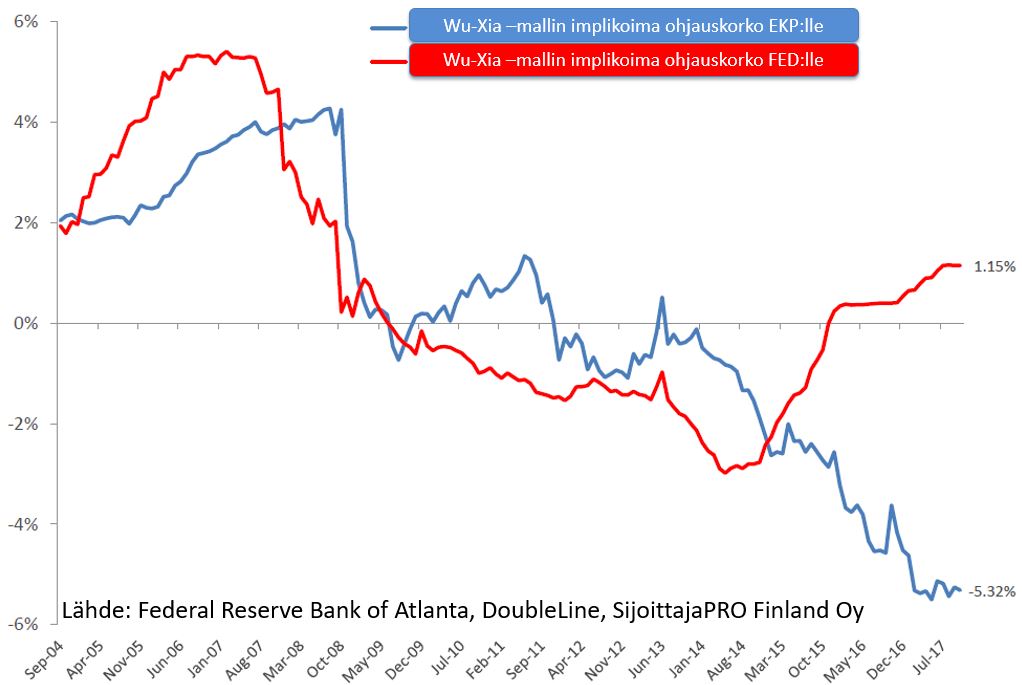

Keskuspankkien poikkeuksellisen elvytyksen mittakaavaa kuvaa hyvin myös Cynthia Wun ja Dora Xian tutkimustulokset. Tutkimuksessaan he pyrkivät estimoimaan implisiittiset keskuspankkien ohjauskorot. Wu-Xia -mallin implisiittinen keskuspankin ohjauskorko kuvaa todellista ohjauskorkoa, joka voi mallissa olla myös negatiivinen. Kuten alla olevasta kuvaajasta nähdään, euroalueen nykyinen talouden piristyminen on saatu aikaan erittäin voimakkaalla rahapoliittisella elvytyksellä (jättäen euroalueen rakenteelliset ongelmat myöhemmin ratkaistaviksi). Yhdysvalloissa on palattu ”normaaliin” ympäristöön voimakkaimman elvytysvaiheen jäätyä taakse 2014.

Fedin ohjauskorko edelleen liian alhainen

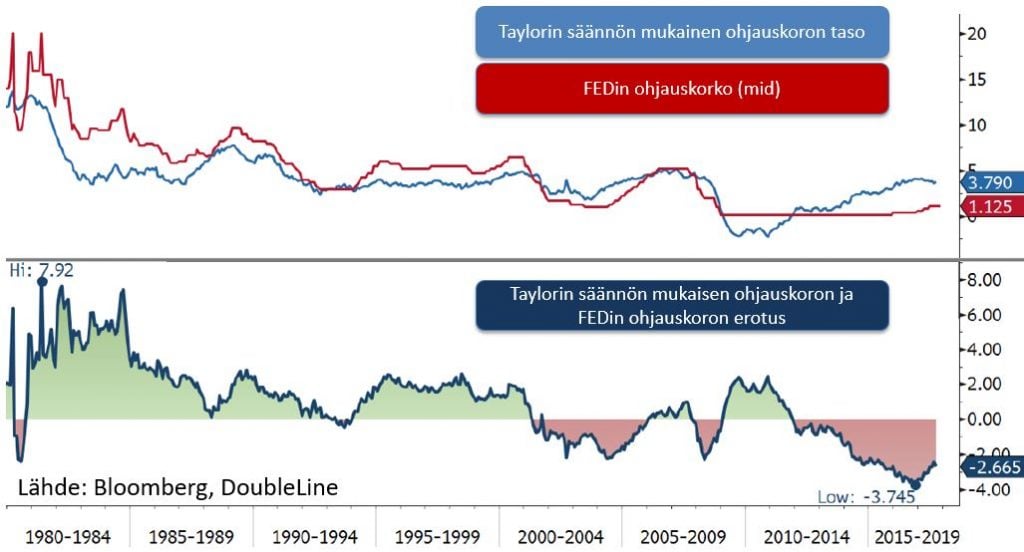

Jos rahapolitiikan viritystä puolestaan tarkastellaan perinteisin säännöin, voidaan keskuspankkipolitiikan väittää olevan edelleen melko elvyttävää myös Yhdysvalloissa. Alla olevassa kuvaajassa on esitetty ns. Taylorin säännön mukainen optimaalisen ohjauskoron taso sinisellä ja nykyinen ohjauskorko punaisella. Ohjauskorko on edelleen poikkeuksellisen alhaalla suhteessa Taylorin sääntöön (erotus -2,665 %-yksikköä).

Osakemarkkinoiden arvostustasot yleisesti korkeat – valikoi kohdemarkkinat tarkkaan!

Erityisesti läntiset osakemarkkinat ovat useilla pitkän ajan arvostusmittareilla arvostettu jo poikkeuksellisen korkealla – erityisesti Yhdysvalloissa. Tästä syystä pitkän aikavälin osakemarkkinoidentuotto-odotukset ovat laskeneet alhaisiksi. Reaalituotto-odotteemme läntisille osakemarkkinoille seuraavalle 10 vuodelle on ainoastaan hieman yli 2 %:ia, joka on matala suhteessa mahdollisiin riskeihin ja verrattuna 5-10 vuoden toteutuneisiin tuottoihin.

Huolimatta keskeisten osakemarkkinoiden haastavista valuaatioista, löytyy markkinoilta onneksi myös pitkäaikaisilla mittareilla jopa maltillisesti arvostettuja markkinoita, jotka tarjoavat mielenkiintoisia tuottomahdollisuuksia. Myös erilaiset dynaamiset mittarit tukevat sitä, että osaava sijoittaja/varainhoitaja voi tässä vaiheessa sykliä saavuttaa lisäarvoa oikeilla markkinavalinnoilla. Alla oleva kuvaaja kertoo eri osakeindeksien korrelaation kehityksestä suhteessa maailman osakkeisiin. Korrelaatio osakemarkkinoiden välillä on laskenut poikkeuksellisen alhaiseksi tarjoten, ainakin markkinatilanteen pysyessä rauhallisena, mahdollisuuksia ”taktisilla” kohdemarkkinavalinnoilla lisätuottoon.

Korot ja luottoriski

Keskuspankkien elvytys on nostanut erityisesti korkoinstrumenttien hintoja. Keskuspankit ovat halunneet ankkuroida korot alas piristääkseen investointikysyntää. Tavoitetta on tuettu niin verbaalisin keinoin kuin arvopaperiostoin. Lisäksi EKP alkoi veloittamaan pankeilta negatiivista korkoa saadakseen rahaa liikkeelle. Toimien seurauksena korkomarkkinoiden arvostus vaikuttaa erittäin kireältä ja tuottomahdollisuudet minimaalisilta nykyisessä markkinaympäristössä, jossa keskuspankkien elvytys asteittain vähenee. Korkoinstrumentit ovat ”kalliimpia kuin koskaan” ja luottoriskipreemiot poikkeuksellisen alhaisia erityisesti eurooppalaisissa riskilainoissa.

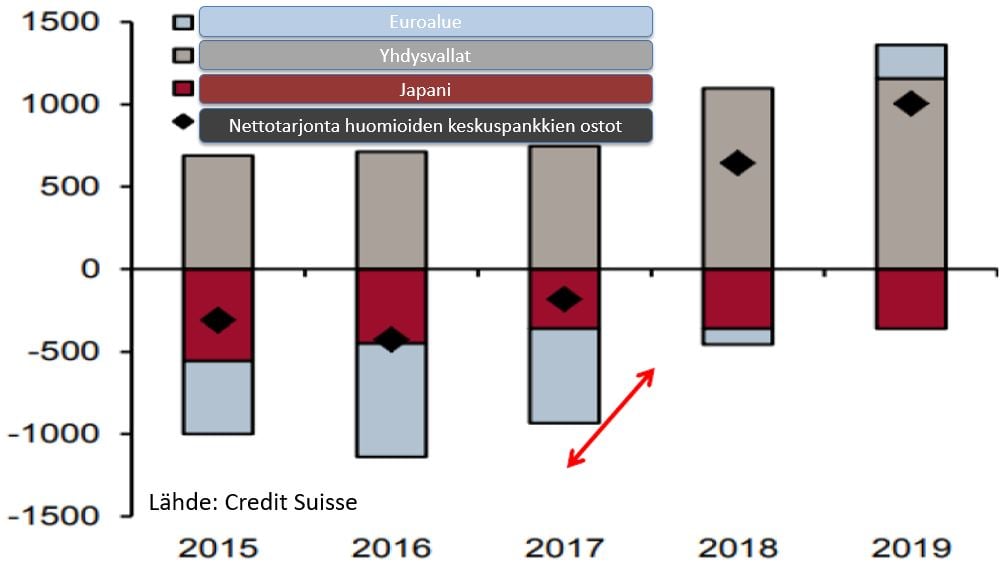

Toinen olennainen asia on perinteisten osake-korkosalkkujen hajautushyödyt. Vaikuttaa todennäköiseltä, että hajautushyödyt tulevat olemaan tulevaisuudessa selvästi viime vuosikymmeninä totuttua pienemmät. Kuten alla olevasta kuvasta voi havaita, vuodesta 2018 tullee pitkään aikaan ensimmäinen, jolloin keskuspankkien ostojenkin jälkeen valtionlainoja (G3 -maat) ennustetaan tarjottavan nettomääräisesti markkinoille (mustat salmiakit, yli 500 miljardia Yhdysvaltain dollaria). Nähtäväksi jää, alkavatko myös sijoittajien tuottovaateet nousta.

Listaamattomat sijoituskohteet suosiossa

Listaamattomat sijoituskohteet nostavat edelleen suosiotaan institutionaalisten sijoittajien keskuudessa. Erityisesti pitkän horisontin omaavat sijoittajat hyödyntävät ”likviditeettipreemiota” eli vastaanottavat parempaa odotettua tuottoa likviditeetin kustannuksella. Listaamattomissa sijoituskohteissa kiinnostus erityisesti yksityisiin lainoihin, infrastruktuuriin, luonnonvaroihin sekä pääomasijoituksiin vaikuttaa edelleen kasvavan. Instituutiosijoittajien ajatuksia listaamattomista kohteista ja vaihtoehtoisista omaisuusluokista voi lukea tarkemmin Preqinin H2/2017 katsauksesta.

Suomalaiset institutionaaliset sijoittajat tulevat jäljessä

Havaintojemme mukaan vaihtoehtoisten sijoitusluokkien osuus suomalaisten instituutioiden portfolioissa ja sijoitusstrategioissa on edelleen selvästi globaalia keskiarvoa alhaisempi. Perinteisten korko-osakesalkkujen määrä on edelleen hämmästyttävän korkea hyvien historiallisten tuottojen vanavedessä. Havaintojemme mukaan tähän vaikuttaa myös perinteisten varainhoitajien tarjonta.

Reaalisijoituskohteet suosiossa

Suomalaisten pienten ja keskisuurten instituutioiden aktiviteetti vaihtoehtoisiin omaisuusluokkiin on näkynyt erityisesti reaalirahastojen painojen nostoina. Esimerkiksi erilaiset hoiva-, liikekiinteistö- ja metsärahastot ovat kasvattaneet voimakkaasti suosiotaan.

Ongelmana suomalaisella varainhoitoalalla on ollut riippumattomien varainhoitotalojen puute. Tästä syystä täydenvaltakirjan (MiFid II -kriteerien mukaista) riippumatonta varainhoitoa vaihtoehtoisiin omaisuusluokkiin ei ole ollut juurikaan tarjolla. Jonkinasteisena riskinä erityisesti avoimissa reaalirahastoissa on nähty niiden vaikeasti ennustettava käyttäytyminen laskusyklissä sijoittajien mahdollisesti vetäessä varallisuuttaan ulos. Toisekseen läpinäkyvyys arvonmääritysperiaatteisiin ja arvonmääritykseen on vielä paikoitellen hyvin heikkoa ja heterogeenistä. Joka tapauksessa ”helposti” ymmärrettävät reaalisijoituskohteet sopivat hyvin hajautettuun sijoitusstrategiaan.

Raaka-aineet sopivat nykyiseen suhdannetilanteeseen

Raaka-aineet muodostavat mielenkiintoisen poikkeuksen verrattuna osakemarkkinoihin. Raaka-aineiden hinnat käyttäytyvät jälkisyklisesti suhteessa osakemarkkinoihin. Kuten alla olevasta kuvasta voidaan nähdä, on globaalin finanssikriisin jälkeinen aika ollut erittäin epätyypillistä raaka-aineille. Osakkeiden ja raaka-aineiden hinnat ovat kehittyneet eri suuntiin. Vaikka raaka-aineiden tuotto-odotuksen määrittäminen pitkälläkin tähtäimellä on vaikeaa, vaikuttaa nykyinen hinnoittelu sekä piristyvä maailman talouden kysyntä luovan hyvän pohjan raaka-ainesijoituksille osana hyvin hajautettua salkkua. Raaka-aineiden kysynnän perusfundamentit kuten väestön kasvu ja maailman väestöpopulaation keskiluokkaistuminen vaikuttavat edelleen vahvoilta. Raaka-aineet itsessään ovat hyvin heterogeeninen luokka – siinä, missä esimerkiksi teollisuusmetallit ovat hyvin talouskasvuriippuvaisia, on kullan asema salkun hajauttajana sekä deflaatio- ja inflaatiosuojana hyvin hajautetuissa salkuissa perusteltu. Raaka-ainesijoittamisessa sijoitusstrategian merkitys tuotoille on tärkeä, mutta onneksi nykyään jopa ETF -rahastojen avulla on mahdollista hyödyntää maailman johtavaa raaka-ainesijoittamisen osaamista.

Muut vaihtoehtoiset

Muut vaihtoehtoiset sijoituskohteet ovat heterogeeninen ryhmä, joka pitää sisällään edellä mainittuihin omaisuusluokkiin kuulumattomat sijoituskohteet kuten strukturoidut tuotteet ja hedge -rahastot. Näillä haetaan yleensä salkkuun hajauttavaa tuottopotentiaalia, mutta niiden käsittely ”yhtenä ryhmänä” on miltei mahdotonta. Haluamme kuitenkin tuoda esille yhden selvän trendin: hedge -rahastoilla on finanssikriisin jälkeen ollut yhä suurempia vaikeuksia tuottaa lisäarvoa sijoittajille erityisesti korkeiden kustannusten jälkeen. Vaikuttaa siltä, että yhä useampi institutionaalinen sijoittaja näkee ongelman pysyvänä ja kohdistaa katseet entistä tarkemmin huippumanagerien ja yhteiset intressit paremmin huomioivan palkkiomallin valintaan. Myös ETF -teollisuus on innovoinut kategoriaan mielenkiintoisia uusia tuotteita, joiden kustannukset ovat selvästi perinteisiä hedge -rahastoja alhaisempia.

Käteinen

Nollassa tai jopa negatiivisena olevat talletuskorot eivät houkuttele pitämään rahaa käteisessä, vaikka inflaatio onkin pysynyt hyvin maltillisena. Tästä huolimatta monet sijoittajat vaikuttavat jo varautuvan heikompiin aikoihin nostamalla käteisen painoja ”sotakassaan”. Lyhyen koron/rahamarkkinainstrumenttien käytössä monilla on vielä tuoreessa muistissa globaalin finanssikriisin ajat, jolloin ”turvallisista” lyhyen koron rahastoista kuoriutui yllättäviä riskejä ja pahimmillaan maksimitappiot olivat jopa toistakymmentä prosenttia.

Mikrohavaintoja asiakkaidemme käyttäytymisestä ja sijoitusstrategioiden viimeaikaisista trendeistä

Olemme vuosittain mukana kymmenien sijoitusstrategioiden laadinnassa ja ylläpidossa. Nykyistä markkinaympäristöä suhteessa sijoitusstrategiaan on hyvä peilata taakse päin myös asiakkaiden käyttäytymisen perspektiivistä.

Viime vuosina olemme havainneet tyypillisten asiakkaidemme (~säätiöt, kunnat, osuuskunnat, family officet) olleen ”hunting for yield” (metsästetään hyvää tuottoa/kassavirtaa) -tilassa jo vuosia. Käytännössä tämä on näkynyt niin, että ”heikkotuottoisista” hyvän luottoluokituksen korkosijoituksista varoja on vapautettu jo vuosia kohti ”parempituottoisia” riskilainoja. Myös osakeallokaatioita on keskimäärin kasvatettu ja erityisesti osinko- ja laatutyylejä preferoitu vakaan tuoton ja kassavirran tavoittelumielessä. Asiakkaiden käyttäytymismallissa on ollut siis havaittavissa selkeää riskisten sijoitusten osuuden kasvua suhteessa ”normaaliin”. Aika näyttää, miten sijoittajat tulevat käyttäytymään seuraavan laskumarkkinan aikaan. Osa erityisesti family officeista on toki alkanut jo selvästi laskemaan riskejä vedoten heikkoihin tuotto-odotteisiin ja pitkään jatkuneisiin nousumarkkinoihin.

Tänä vuonna aivan keskeisenä trendinä on ollut vaihtoehtoisten sijoitusluokkien painon kasvu perinteisten listattujen osakkeiden ja korkojen rinnalle. Rohkeimmat sijoittajat, kuten jotkut family officet, ovat siirtyneet valtaosin vaihtoehtoisten sijoituskohteiden (ja käteisen) puolelle. Erityisesti yksityiset lainat (”private debt”) sekä reaalisijoitukset ovat olleet ammattimaisten, kurinalaista sijoitusstrategiaa noudattavien sijoittajien suosiossa.

Lyhyemmän tähtäimen tuottojen ennustaminen on lähes mahdotonta – SIJOITTAJA -ryhmän riski-indikaattorit avuksi

Lopuksi muistutamme, että markkinoilla on tapana liikkua selvissä trendeissä. Esimerkiksi osakemarkkinat porskuttavat edelleen selvässä nousutrendissä noususyklin ollessa jo modernin historian toiseksi pisin. Lyhyen tähtäimen tuottoja on vaikea ennustaa ja sijoittajien kannattaakin pohtia, miten omaa sijoitusstrategiaa tulee muuttaa suhteessa nykyisiin arvostuksiin ja syklin vaiheeseen. Ehkä sijoitusstrategiaan on tarpeen kirjata selkeät säännöt siitä, miten lyhyemmän aikavälin taktiseen tai dynaamiseen allokaatioon suhtaudutaan, ja miltä osin toteutus on omalla, ja miltä osin varainhoitajan vastuulla. Yksi hyvä tapa lyhyen ajan allokaatiopohdintaan on systemaattisten riski-indikaattoreiden seuranta. Ne ovat hyvä työkalu suunniteltaessa, milloin on aika alentaa sijoitussalkun riskejä.

Lyhyen tähtäimen ajatuksia voi sparrata myös maailman johtavien sijoitustalojen tuoreista näkemyksistä vuodelle 2018.

SijoittajaPRO Finland Oy tarjoaa kymmenelle ensimmäiselle instituutiolle veloituksettoman sijoitusstrategian happotestin, jossa kommentoimme yleisluontoiset havainnot ja mahdolliset päivitystarpeet sijoitusstrategian soveltuvuudesta nykyiseen markkinaympäristöön.