Listasimme pörssivuoden anomaliat. Tammikuuilmiö, toukokuuilmiö, kuukaudenvaihdeilmiö, viikonpäiväilmiö, tulosjulkistusanomalia ja osinkoanomalia. Nämä ilmiöt tuntemalla voi tavoitella lisätuottoja.

Anomaliat, muutokset ja yllätykset

Anomalia tarkoittaa pörssikurssien säännönmukaisuutta, jota hyödyntämällä sijoittajan on mahdollista saada ylisuurta tuottoa suhteessa riskiin. Millaisia anomalioita pörssivuoteen mahtuu?

Muutos tarjoaa mahdollisuuksia. Kalenterissa keskeisimmät muutokset ovat vuodenvaihde, kuukaudenvaihde ja viikonvaihde, ja näistä jokaiseen liittyy potentiaalisesti paremmat tuotot mahdollistavia pörssi-anomalioita. Toinen puoli vuodesta vaikuttaa tuottavan paremmin kuin toinen. Sijoittajan kalenteriin mahtuu vielä tuloskausi, joka tarjoaa kaikista näistä anomalioista kenties suurimmat mahdollisuudet.

Tammikuuilmiö

Tammikuuilmiön mukaan osakkeet nousevat tammikuussa. Sijoittajan kannattaisi siis ostaa osakkeita ennen vuodenvaihdetta ja myydä tammikuun nousun jälkeen. Seppo Saarion sijoituskirjan ”Miten sijoitan pörssiosakkeisiin” mukaan Helsingin pörssissä osakkeet nousevat tammikuussa 79 % todennäköisyydellä. Sijoitustutkimusta paremmin tuntevat tietävät, ettei tämä ole koko totuus.

Tammikuuilmiö aiheutuu nykyisen tietämyksen valossa salkkujen tasapainottamisesta vuodenvaihteessa (rebalancing), sijoittajien tekemästä verosuunnittelusta (tax-loss selling) ja instituutioiden tavasta ”ehostaa” vuosiraporttejaan (window dressing). Nämä sijoittajatahot haluavat ennen vuodenvaihdetta myydä pois erityisesti huonosti menestyneet pienet ja epälikvidit yhtiöt. Tammikuun alussa nämä samat osakkeet ovat rajun myynnin jälkeen aliarvostettuja, ja niitä ostetaan vimmalla takaisin. Joulukuun voittajia ovat eniten vuoden aikana nousseet voittajaosakkeet, ja häviäjiä ovat häviäjäosakkeet. Tammikuun voittajaosakkeita ovat pienet ja epälikvidit osakkeet, jotka ovat menestyneet heikosti edellisvuonna. Ilmiön keskittyminen pieniin osakkeisiin selittää tammikuuilmiön menestystä Helsingin pörssissä, sillä kansainvälisellä mittapuulla lähes kaikki Helsingin pörssin osakkeista ovat pienyhtiöitä.

Lisää vuodenvaihde-/tammikuuilmiöstä voi lukea esimerkiksi artikkelistamme Mikä on momentum -ilmiö?

Toukokuuilmiö – ”Sell in May and Go Away”

Sanonnan mukaan osakkeet kannattaa myydä toukokuussa, ja osakemarkkinoille tulisi palata vasta marraskuussa pyhäinpäivän jälkeen. 2/3 vuosista osakkeet pärjäävät paremmin marras-huhtikuu välisenä aikana kuin touko-lokakuu välillä. Tammikuuilmiö auttaa osaltaan myös toukokuuilmiön synnyssä, mutta suurempi aiheuttaja toukokuuilmiölle vaikuttaisi olevan kesä- ja syyskuukausien heikot tuotot. Esimerkiksi vuoden 2009 finanssikriisin pahin romahdus ajoittui juuri syyskuulle. Samoin Kreikan ja Euroopan velkakriisiä puitiin 2010, 2011, 2012 ja 2015. Brexit osui kesäkuulle 2016.

Toukokuuilmiö sotii selvästi tehokkaiden markkinoiden hypoteesia vastaan. Sijoitustutkimukset ovat vahvistaneet ilmiön olemassaolon, eikä se ole arbitraasin myötä hävinnyt osakemarkkinoilta. Toukokuuilmiön aiheuttajasta ei ole kuitenkaan selvää yksimielisyyttä.

Käytännössä toukokuuilmiön hyödyntäminen on haastavaa. Vaikka osakkeet tuottaisivatkin paremmin välillä marras-huhtikuu, on touko-lokakuun tuotto kuitenkin usein positiivinen. Sijoittaja menettää siten tuottoja olemalla pois markkinoilta touko-lokakuun ajan. Käytännön toteutukseen ongelmia tuottaa myös myyntien ja ostojen ajoitus. Myydäkkö osakkeet huhtikuun viimeisenä pörssipäivänä vai kenties aiemmin? Ostetaanko osakkeet takaisin lokakuun viimeisenä pörssipäivänä? Muutaman päivän tai viikon ajoituserolla voi olla merkittävä vaikutus kokonaistuottoon.

Toukokuuilmiötä voi hyödyntää esimerkiksi siten, että pitää keväällä tulleet osinkorahat tilillä ja ostaa osakkeita lisää touko-lokakuulle yleensä ajoittuvasta ”kesädipistä”.

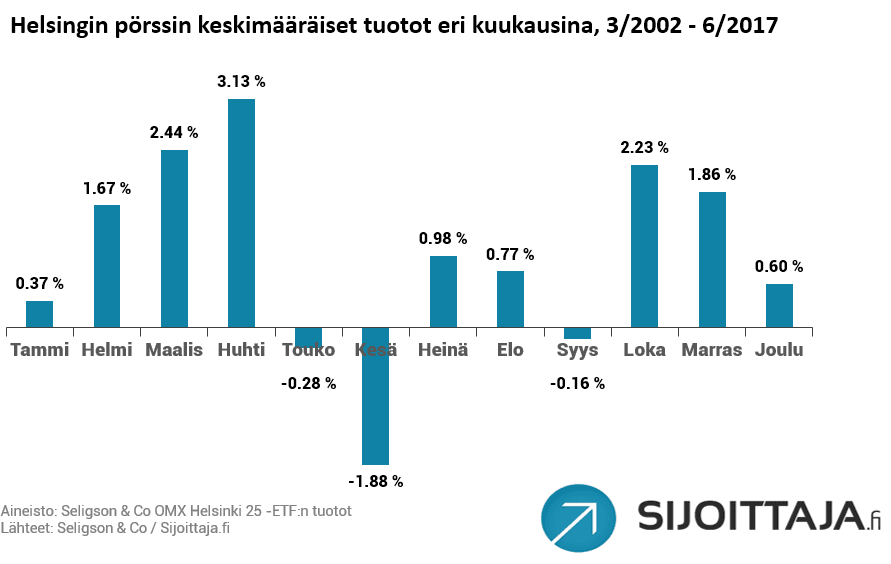

Miten toukokuuilmiö on menestynyt Helsingin pörssissä?

Viime vuodet Helsingin pörssissä ovat olleet toukokuuilmiölle suotuista aikaa.

Keskimääräisenä kuukautena touko-lokakuun välillä OMX Helsinki 25 -ETF on tuottanut vain 0,28 %. Marras-huhtikuun aikana keskimääräisen kuukauden tuotot ovat olleet 1,68 %. Sattumaa tai ei, mutta toukokuuilmiöön uskova sijoittaja olisi onnistunut myös välttämään finanssikriisin pahimman romahduksen syys- ja lokakuussa 2008 Lehman Brothersin kaaduttua.

Kuukaudenvaihdeilmiö

Kuukaudenvaihdeilmiön mukaan osakkeet tuottavat parhaiten kuukauden vaihtuessa. Tutkimushavaintojen mukaan parhaat tuotot saadaan kuukauden viimeisen ja 3-4 ensimmäisen kaupankäyntipäivän aikana. Laajimmissa tutkimuksissa ilmiötä on tutkittu yli 100 vuoden ajalta, eikä se ole kadonnut tutkimusartikkelien julkaisemisen jälkeen.

Kuukaudenvaihdeilmiö on voimakkaampi pienissä yhtiöissä, mutta yhtiökoko yksinään ei selitä ilmiötä. Vaikka palkat maksetaan usein kuukaudenvaihteessa, ei se näytä selittävän ilmiötä, sillä rahavirrat osakkeisiin eivät ole merkittävästi tavallista suuremmat kuukaudenvaihteessa. Nykyisen tietämyksen valossa paras selitys ilmiölle löytyy Yhdysvaltojen makrotalousuutisoinnin keskittymisestä kuukauden vaihteeseen. Keskimäärin makrotalousyllätykset ovat olleet positiivisia. Negatiivisten makrotalousyllätysten yhteydessä kuukaudenvaihteen tuotot voivat olla myös tavallista heikommat, joten strategia ei ole riskitön.

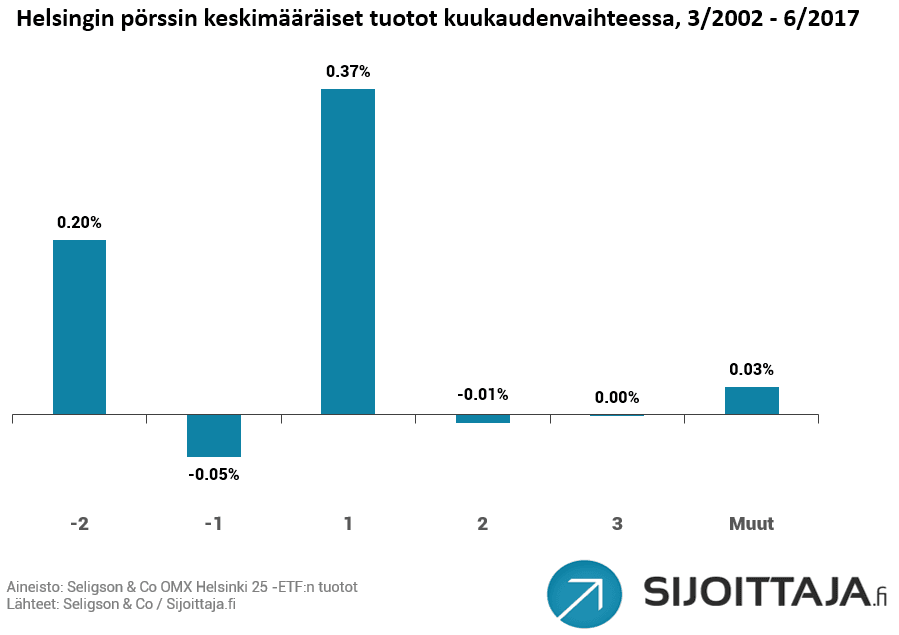

Miten kuukaudenvaihdeilmiö on menestynyt Helsingin pörssissä?

Kuukaudenvaihdeilmiö vaikuttaa Helsingin pörssissä viime vuosina keskittyneen pääasiassa ainoastaan kuukauden ensimmäiselle kaupankäyntipäivälle. Kuukauden viimeinen kaupankäyntipäivä ja ensimmäistä päivää seuraavat päivät ovat olleet tappiollisia. On mahdollista, että sijoittajat ovat alkaneet ennakoida ilmiötä ja strategian tuotot ovat siirtyneet osittain kuukauden toisiksi viimeiselle kaupankäyntipäivälle.

Sijoittaja voi yrittää hyödyntää ilmiötä siten, että ajoittaa esimerkiksi kuukausisäästämisen sijoitukset juuri ennen kuunvaihdepäivää.

Viikonpäiväilmiö

Perjantaisin julkaistut tulosyllätykset ja uutiset hinnoitellaan viiveellä osakekursseihin. Kurssit putoavat maanantaisin. Esimerkkejä tunnetuista maanantairomahduksista ovat 28. lokakuuta vuoden 1929 pörssiromahduksessa, vuoden 1987 Musta Maanantai ja 9/11 terrori-iskun jälkeinen ensimmäinen pörssin aukiolopäivä 17. syyskuuta 2001.

Ihmisluontoon kuuluu, että myyntipäätöksen tekeminen on vaikeampaa ja vaatii enemmän aikaa kuin ostopäätösten tekeminen. Vaikeina aikoina yritysten ja politiikan kriisipalaverit järjestetään usein viikonloppuisin. Pörssit sulkeutuvat viikonloppuisin, joten kaikki viikonlopun aikana tapahtuneet talouden tapahtumat näkyvät pörssikursseissa vasta maanantaina, usein rajusti.

Sijoittaja voi saavuttaa ylituottoa olemalla tarkkana perjantaisin uutisten ja tulosjulkistuksen suhteen, kun muut sijoittajat ovat jo viikonlopputunnelmissa.

Lisää viikonpäiväilmiöstä voi lukea esimerkiksi tutkimusartikkelista Investor Inattention and Friday Earnings Announcements.

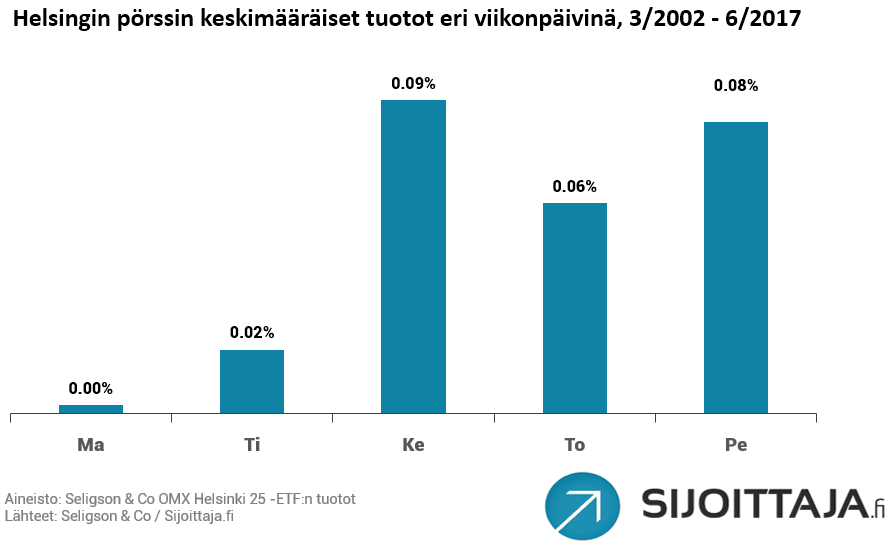

Miten viikonpäiväilmiö on menestynyt Helsingin pörssissä?

Viikonpäiväilmiö näyttäisi osuneen oikeaan Helsingin pörssin viime vuosina. Maanantai on ollut selkeästi viikon heikoin päivä tuottojen suhteen, ja pahin yksittäisen päivän aikana sattunut romahdus -8,48 % osui maanantaille 6.10.2008.

Osinkokiima ja osinkoanomaliat

Sijoituskeskusteluissa ja lehtien otsikoissa usein nousee esille ”osinkokiima”, jolla viitataan siihen, että sijoittajat ryntäävät osakemarkkinoille osinkokaudella hieman ennen osingonmaksua. Oletuksen mukaan tämä nostaa osinkoa maksavien osakkeiden osakekursseja ennen osingonmaksua. Myyntilaidalla vastapuolena näille sijoittajille toimivat verovapaasti kauppaa käyvät instituutiosijoittajat, jotka eivät hyödy edullisemmin verotetusta osingosta. Helsingin pörssin kaupankäyntiaineistolla tehty tutkimus kertoo, että tällä kikkailulla on mahdollista saavuttaa pientä voittoa jopa kaupankäyntikulujen jälkeen.

Osingon nostojen ja laskujen uskotaan viestivän yrityksen taloudellisesta tilasta ja tulevaisuuden näkymistä. Osingon nosto voi viestiä yrityksen kohentuneesta taloudellisesta tilasta ja hyvistä tulevaisuudennäkymistä, jolloin yrityksellä on varaa maksaa korkeampaa osinkoa. Osingon nosto voi myös viestiä laadukkaiden investointikohteiden puutteesta ja sitä kautta heikentyneistä kasvunäkymistä. Vastaavasti osingon lasku voi viestiä heikentyneestä taloudellisesta kunnosta tai hyvien investointikohteiden löytymisestä ja parantuneista kasvunäkymistä.

Sijoitustutkimusten tulokset näyttävät, että keskimäärin osingon nostosta kertominen nostaa osakekurssia ja laskusta viestiminen laskee osakekurssia. Viimeisten vuosikymmenien aikana yritysten maksamien osinkojen määrä on laskenut ja esimerkiksi omien osakkeiden takaisinostot ovat kasvattaneet suosiotaan voitonmaksutapana. Samalla osingonmaksun muutosten vaikutus osakekurssiin on vähentynyt. Lisää osinkomuutosten vaikutuksista osaketuottoihin voi lukea esimerkiksi tutkimusartikkelista The Declining Information Content of Dividend Announcements and the Effects of Institutional Holdings.

Tulosjulkistusanomalia

Tulosjulkistusanomalia on keskeisin ilmiö, johon sijoittajan kannattaa kiinnittää huomiota tuloskaudella. Tulosjulkistusanomalia kuuluu monella tapaa samaan sarjaan kuin viikonpäiväilmiö, eli se aiheutuu sijoittajien hitaasta reagoinnista uuteen informaatioon. Jos yrityksen tulos ylittää analyytikkojen ennusteet, eli se tekee positiivisen tulosyllätyksen, osakekurssin voi odottaa nousevan markkinoita nopeammin ainakin seuraavan kuukauden ajan.

Lisää tulosjulkistusanomaliasta ja sen hyödyntämisestä sijoittamisessa voit lukea esimerksi artikkelistamme Yksinkertainen sijoitusstrategia tuloskaudelle – Tuotto jopa +35 %/vuosi!

Haluatko lukea lisää tällaisia artikkeleja? Tykkää Sijoittaja.fi:stä Facebookissa, niin saat Sijoittaja.fi:n uusimmat artikkelit suoraan seinällesi!

Kokeile Sijoittajan työkaluja

ETF- ja Osaketyökalut ovat monipuolisia työkaluja osakkeiden etsimiseen ja vertailuu. Työkaluista löydät helposti tehokkaimmat ETF:t ja sijoitustyyliisi houkuttelevimmat osakkeet Suomesta ja maailmalta.

Työkaluissa on ETF:ien ja osakkeiden tärkeimmät tunnusluvut sekä valmiita TOP-listoja ja mallisalkkuja. Osaketyökalusta löydät ajantasaiset listat mm. parhaista laatu-, arvo-, kasvu- ja osinko-osakkeista Suomesta sekä maailmalta. Työkalut ovat osa Sijoittaja360 -palveluamme.