Oslon pörssi on tuottanut viimeisen viiden vuoden aikana parhaiten kaikista Pohjoismaiden pörsseistä. Analysoimme kolme mielenkiintoista norjalaista osaketta Oslon pörssistä.

Oslon pörssi on erilainen suhteessa muihin Pohjoismaihin

Oslon pörssin osakkeet poikkeavat selvästi muista Pohjoismaiden markkinoista, sillä Oslossa noteerattava yleisindeksi on vahvasti painottunut raaka-aine- ja energiayhtiöihin. Tätä painotusta korostaa Equinor (aiemmin Statoil), jonka osuus Oslon pörssin indeksistä on lähes 60 miljardin euron markkina-arvollaan miltei 15 %.

Norjan pörssissä on myös muita merkittäviä toimijoita, kuten DNB-pankki, Orkla-konserni, Norsk Hydro (alumiinia ja sähköä tuottava yritys), Tomra Systems (pullojenpalautus- ja lajittelujärjestelmiä valmistava), Yara International (lannoitteita valmistava) ja Kongsberg Gruppen (kansainvälinen puolustusteollisuuden yritys).

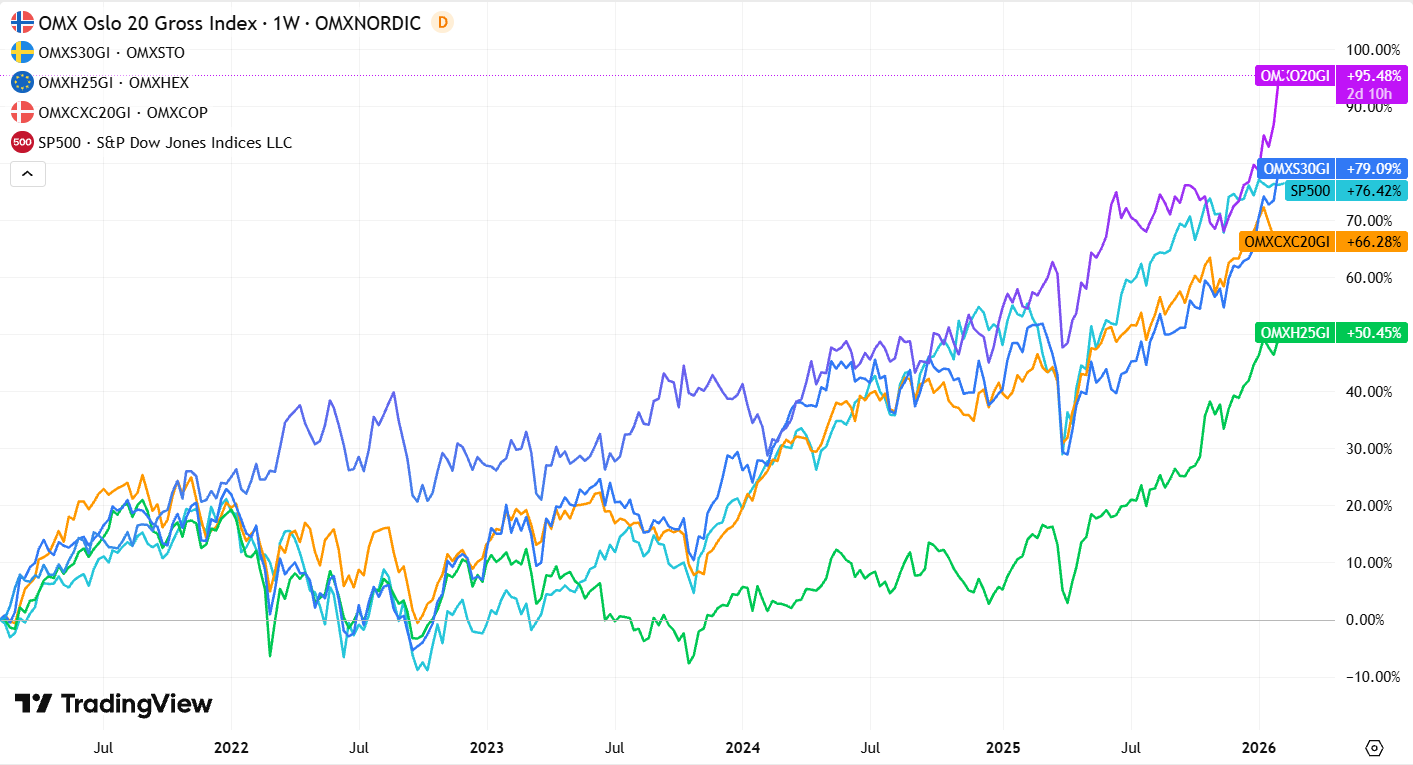

Oslon pörssi on selkeä Pohjoismaiden ykkönen viimeisen 5 vuoden ajalta

Vertailtaessa Oslon, Kööpenhaminan, Helsingin ja Tukholman pörssien tuottoja viimeisen 5 vuoden ajalta, on Oslo selvästi parhaiten tuottanut pörssi.

Oslon pörssin yleisindeksi on tuottanut 5 vuoden aikana 95,5 %. Seuraavaksi parhaiten ovat menestyneet Tukholman pörssi 79,1 % tuotolla ja Kööpenhaminan pörssin 66,3 % tuotolla. Helsingin pörssin 50,5 % tuotto on heikoin.

Oslon pörssin 95,7 % tuotto peittoaa jopa Yhdysvaltain yleisindeksi S&P 500 tuoton, joka on viimeiseltä viideltä vuodelta 76,4 %.

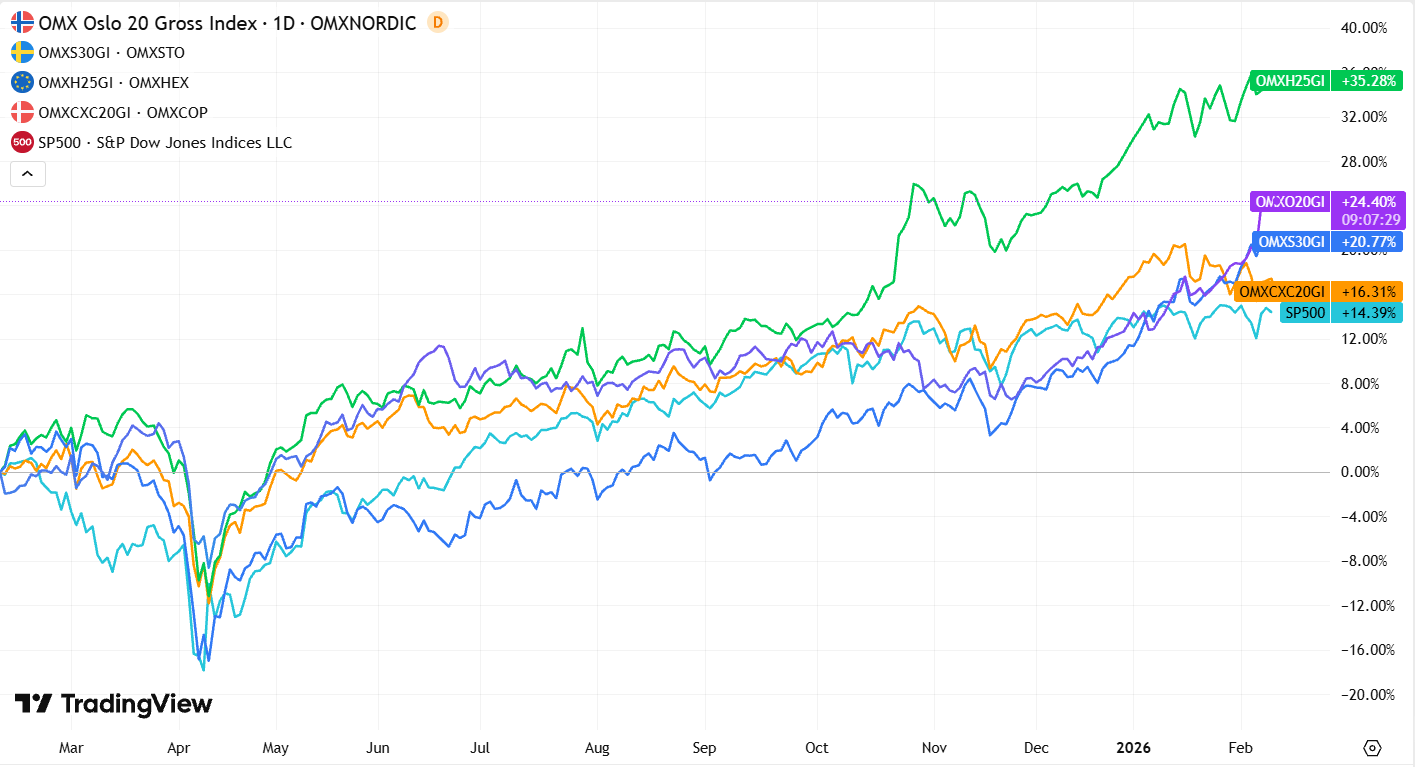

Viimeisen vuoden periodilla Oslon pörssi on tuottanut toiseksi parhaiten (+24,4 %). Ainoastaan Helsingin yleisindeksi OMXH25 on yltänyt kovempaan tuottoon (+34,3 %).

Helppo tapa vertailla yhtiöitä

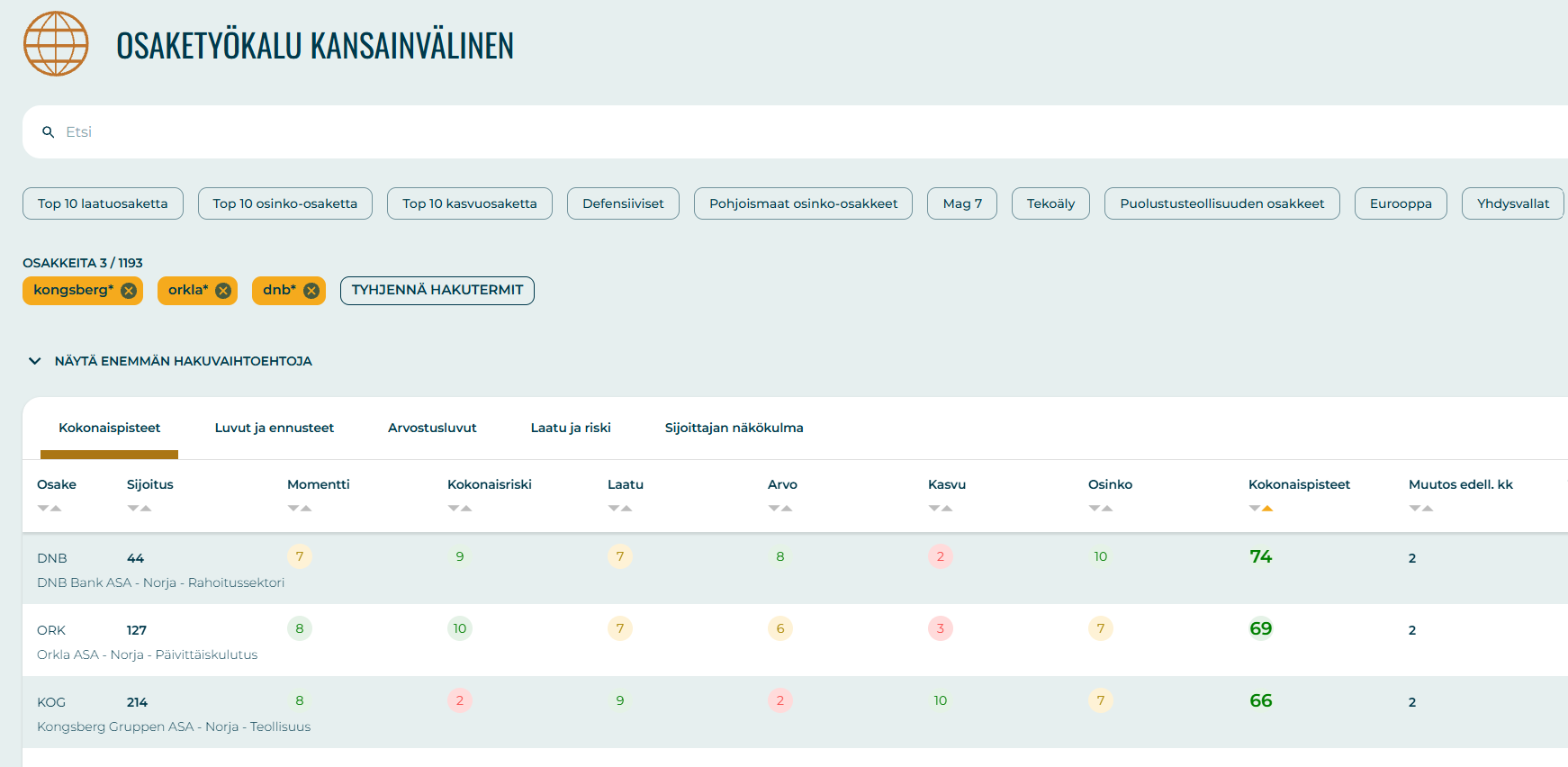

Hyödynsimme Sijoittaja360 -palvelun Osaketyökalua osakkeiden arvioinnissa. Osaketyökalu mahdollistaa osakkeiden hakemisen eri maiden, raaka-aineiden ja toimialojen perusteella.

Osaketyökalu arvioi osakkeet kuuden faktorin perusteella asteikolla 1-10, missä 10 edustaa parasta ja 1 heikointa arvoa. Valitsimme parhaat Osloon listatut yhtiöt tämän arvioinnin perusteella, ja kokonaispisteet heijastavat osakkeen houkuttelevuutta faktoreihin perustuen.

- Momentti: Tämä mittaa osakkeen lyhyen aikavälin kurssikehitystä. Vahva kurssitrendi tuo korkeammat pisteet.

- Kokonaisriski: Arvioi osakkeen kurssiriskiä (volatiliteetti, beeta-kerroin, likviditeetti) ja liiketoiminnan riskiä. Matala riski tuo korkeammat pisteet.

- Laatu: Arvioi yhtiön laatua, joka lasketaan mm. operatiivisen tuloksen vakaudesta, ROE:sta, taseen vakavaraisuudesta ja tulostrendistä.

- Arvo: Arvioi osakkeen arvostuslukuja (kuten P/E, EV/EBIT, osinkotuotto-%). Matala arvostustaso tuo korkeammat pisteet.

- Kasvu: Arvioi yhtiön ennustettua liikevaihdon ja tuloksen kasvua sekä toteutuneita kasvulukuja. Voimakas kasvu tuo korkeammat pisteet.

- Osinko: Kertoo, mitkä yhtiöt ovat hyviä osingonmaksajia. Osinkopisteet lasketaan osingon vakaudesta ja kasvusta historiassa sekä nykyisestä ja ennustetusta osinkotuotosta.

Osaketyökalusta voit tutustua tämän artikkelin osakkeiden lisäksi lähes 1200 muuhun kansainväliseen osakkeeseen ja vertailla yhtiöitä pisteytyksen mukaan, tarkastella arvostustasoja ja tutustua yhtiöiden ennusteisiin.

Kolme osakevalintaa Oslon pörssistä

Valitsimme Oslon pörssin osakkeista kolme mielenkiintoisinta osaketta tarkempaan tarkasteluun. Analysoitavaksi valikoituivat DNB Bank, Kongsberg Gruppen sekä Orkla.

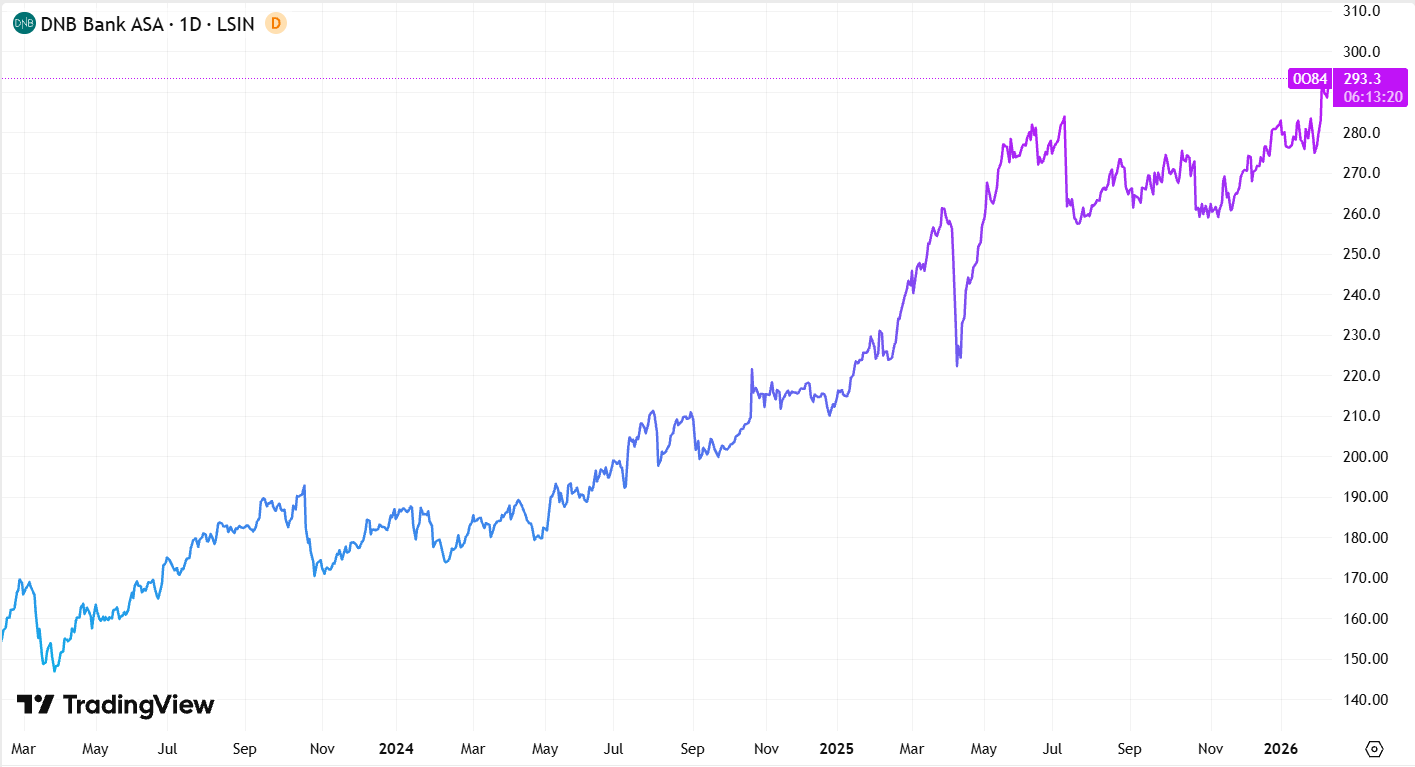

DNB Bank

DNB Bank* on Norjan suurin finanssikonserni, ja sen keskeisin toimintaympäristö on Norja. Aiemmin yhtiö oli aktiivinen myös muissa Pohjoismaissa, Baltiassa ja Puolassa, mutta myöhemmin se on vetäytynyt näiltä markkinoilta tai säilyttänyt osuuksiaan fuusioiduissa yrityksissä. DNB on Norjassa toiseksi suurin pörssiyhtiö noin 38 miljardin euron markkina-arvolla. Pankin suurin omistaja on Norjan valtio, joka omistaa siitä noin 34 %.

DNB osake

DNB:n osakkeen kurssikehitys on viime vuosina ollut todella vahvaa:

- YTD (vuoden alusta): 3,9 %

- 12 kk tuotto: 30,2 %

- 3 vuoden tuotto: 89,0 %

- 5 vuoden tuotto: 150,8 %

Pankkien osakekursseja on tukenut korkotason pysyminen nollakorkovuosia korkeammalla Euroopassa, vaikka ohjauskorkojen nousuvaihe on jo taittunut. DNB Bankin kurssikehitys on jatkanut vakaata nousua, ja sen kilpailijoiden kehitys on ollut samansuuntaista, heijastellen vahvaa korkokatetta ja maltillista luottoriskikehitystä.

DNB:n osake saa Osaketyökalussa selvästi keskimääräistä paremmat kokonaispisteet. Parhaat pisteet osake saa osingosta, matalasta kokonaisriskistä sekä arvostuksesta. Kasvupisteet ovat heikolla tasolla.

DNB:n verrokkien arvostus

| Pankki | P/E 2026e | P/E 2027e | Osinkotuotto-% |

|---|---|---|---|

| DNB | 10,7 | 10,9 | 5,9 % |

| Nordea | 11,9 | 11,1 | 5,9 % |

| Swedbank | 13,2 | 12,3 | 7,0 % |

| SEB | 12,3 | 10,9 | 4,8 % |

DNB:n osinkotuotto on noin 5,9 %. Vuoden 2026 tulosennusteella DNB:n P/E-luku on 10,7, mikä on pankin Pohjoismaisia verrokkeja matalammalla tasolla. Vuoden 2027 tulosennusteilla tarkasteltuna erot tasaantuvat selvästi, sillä DNB:n tuloksen odotetaan laskevan hieman vuonna 2027.

DNB ennusteet

- Liikevaihtoennuste 2026: 7 759 milj. €

- EPS-ennuste 2026: 26,59 NOK

- EPS:n 3 v kasvuennuste: -3,2 %

- P/E 2026 tulosennuste: 10,7

Kongsberg Gruppen

Kongsberg Gruppen* on yli 200-vuotias teknologiakonserni, joka jakautuu neljään liiketoiminta-alueeseen: merenkulku, puolustus & ilmailu, merien tutkimus sekä digipalvelut. Norjan valtio omistaa yhtiöstä enemmistön, 50,1 % yhtiön osakkeista.

Kongsberg Gruppen on merkittävä toimija puolustusteollisuudessa, erityisesti korkean teknologian asejärjestelmien ja ohjusjärjestelmien kehittäjänä. Kongsberg toimii myös meriteollisuudessa, valmistaa ohjaus- ja automaatiojärjestelmiä laivoille sekä kehittää avaruus- ja ilmailuteknologiaa. Meriteollisuudessa toimiva Kongsberg Maritime on tarkoitus irrottaa omaksi pörssiyhtiöksi huhtikuussa 2026.

Kongsberg omistaa 49,9 % suomalaisesta Patriasta, joten Kongsbergin osakkeen avulla on mahdollista sijoittaa epäsuorasti myös suomalaiseen puolustusteollisuuteen.

Kongsbergin Gruppen osake

Kongsbergin kurssikehitys on ollut puolustusteollisuuden vahvan imun myötä päätä huimaavaa:

- YTD (vuoden alusta): 39,9 %

- 12 kk tuotto: 68,4 %

- 3 vuoden tuotto: 453,1 %

- 5 vuoden tuotto: 1 590,9 %

Yhtiö on hyötynyt Euroopan puolustusmenojen kasvusta ja on vahvasti mukana NATO-maiden puolustushankkeissa.

Osaketyökalussa Kongsbergin osake saa myös keskimääräistä houkuttelevammat kokonaispisteet. Osake on vahvoilla momentissa, laadussa ja kasvussa, mutta pisteet arvostuksesta ovat voimakkaan kurssinousun takia todella heikot. Myös kokonaisriskin pisteet ovat alhaiset, mikä indikoi korkeaa riskitasoa.

Kongsbergin verrokkien arvostus

| Puolustusteollisuus | P/E 2026e | P/E 2027e | EPS 3v kasvuennuste p.a. |

|---|---|---|---|

| Kongsberg Gruppen | 35,9 | 34,5 | 23,1 % |

| Saab | 51,0 | 40,0 | 27,4 % |

| BAE Systems | 22,9 | 20,7 | 12,8 % |

| Thales Group | 23,9 | 20,6 | 20,3 % |

| Rheinmetall | 42,6 | 26,3 | 48,6 % |

| Leonardo SpA | 24,6 | 20,8 | 9,2 % |

Puolustusteollisuuden yhtiöiden arvostuskertoimet ovat kautta linjan korkeat, mikä näkyy myös Kongsberg Gruppenin arvostuksessa. Yhtiön liikevaihdosta noin 40 % muodostuu puolustusteollisuuden tuotteista ja hieman noin 60 % merenkulun ja -tutkimuksen ratkaisuista.

Kongsberg Gruppen ennusteet

- Liikevaihtoennuste 2026: 5 856,8 milj. €

- EPS-ennuste 2026: 9,30 NOK

- EPS:n 3 v kasvuennuste: 23,1 %

- P/E 2026 tulosennuste: 35,9

Katso alla olevasta linkistä Kongsberg Gruppenin ajantasainen osakekurssi:

Kongsberg Gruppenin osake eTorossa*

Orkla

Orkla* hallinnoi lukuisia tunnettuja päivittäistavarakaupan kuluttajabrändejä. Suomessa Orklan omistuksessa ovat esimerkiksi Taffel-sipsit, Panda-makeiset ja Felix-ketsupit sekä -kastikkeet. Orklan keskeiset markkina-alueet ovat Pohjoismaat ja Baltia.

Orkla osake

- YTD (vuoden alusta): 7,7 %

- 12 kk tuotto: 19,5 %

- 3 vuoden tuotto: 89,6 %

- 5 vuoden tuotto: 86,7 %

Orkla on defensiivinen yhtiö, joka voi nykyisessä markkinatilanteessa olla hyvä lisä salkkuun. Elintarvike- ja kulutustavaroiden kysyntä ei juuri dramaattisesti laske, vaikka maailmantalous ajautuisi taantumaan.

Vaikka ruoan hintainflaatio on parin viime vuoden aikana kurittanut kuluttajien kukkaroita, ovat pahimmat hintapaineet nyt hellittäneet. Tämä voi tukea Orklan brändituotteiden kysyntää, kun ostokäyttäytyminen alkaa normalisoitua ja halpuuttamisen tarve vähenee.

Osaketyökalun pisteyksessä Orklan osake saa sekin keskimääräistä paremmat pisteet. Osakkeella on loistavat pisteet momentista sekä matalasta kokonaisriskistä. Kasvupisteet ovat heikot, mikä osaltaan johtuu yhtiön toimialasta.

Orklan verrokkien arvostus

| Yhtiö | P/E 2026e | P/E 2027e | Osinkotuotto-% |

|---|---|---|---|

| Orkla | 17,3 | 17,0 | 3,5 % |

| Premier Foods | 12,9* | 12,4* | 1,5 % |

| Nomad Foods | 7,9 | 7,5 | 5,2 % |

| Bell Food Group | 17,3 | 11,5 | 3,2 % |

| Kraft Heinz | 9,5 | 10,0 | 6,5 % |

| Unilever | 18,2 | 15,2 | 3,7 % |

| Nestlé | 17,2 | 16,8 | 3,9 % |

*Premier Foodsin tilikausi huhtikuusta maaliskuuhun.

Ennusteet

- Liikevaihtoennuste 2026: 6 484,7 milj. €

- EPS-ennuste 2026: 6,70 NOK

- EPS:n 3 v kasvuennuste: 2,8 %

- P/E 2026 tulosennuste: 17,3

Norjalaiset osakkeet eTorossa

eToro on laajentanut osakevalikoimaansa Oslon pörssissä, tarjoten tällä hetkellä lähes 240 eri yhtiön osaketta. Myös tässä artikkelissa mainitut osakkeet löytyvät eToron valikoimasta. Norjassa valtion omistusosuus pörssiyhtiöissä on poikkeuksellisen suuri, mikä voi tarjota vakautta vaikeina aikoina, sillä Norjan valtiolla on mittavia öljyvaroja ja merkittävä eläkerahasto.

eToro on yksi kansainvälisen sijoittajan työkaluista

eToro tarjoaa edullisen vaihtoehdon sijoittamiseen, erityisesti kansainvälisten huippuyhtiöiden osalta. eTorossa on myös mahdollisuus ostaa osakkeiden osuuksia.

- Avaa tili: Rekisteröityminen on ilmaista.

- Hyödynnä Sijoittaja.fi:n neuvottelemia etuja (eToro tilittää edun manuaalisesti kuukausittain) ja rekisteröidy alla olevan linkin kautta.

- Harjoittele virtuaalisalkulla.

- Tee ensimmäinen talletus.

- Voit aloittaa kaupankäynnin 50 dollarilla.

- Voit käydä kauppaa osakkeiden ja ETF:ien lisäksi myös monissa muissa omaisuusluokissa.

eToro on useita eri omaisuuseriä tukeva alusta, jonka kautta voit sijoittaa osakkeisiin ja kryptovaluuttoihin sekä käydä kauppaa hinnanerosopimuksilla.

Hinnanerosopimukset (CFD) ovat monimutkaisia sijoitusvälineitä, joihin liittyy suuri pääoman nopean menetyksen riski velkavivun käytöstä johtuen. 46 % yksityissijoittajien tileistä menettää rahaa käydessään kauppaa hinnanerosopimuksilla tätä palveluntarjoajaa käyttäen. Sinun on syytä harkita, ymmärrätkö hinnanerosopimusten toimintaperiaatteen ja onko sinulla varaa asettaa pääomasi alttiiksi huomattavalle riskille.

Tämä informaatio on tarkoitettu vain tiedon ja koulutuksen tarkoituksiin eikä sitä tulisi pitää sijoitusneuvontana tai sijoitussuosituksena. Aiempi kehitys ei ole tae tulevista tuotoista.

Copy Trading ei ole sijoitusneuvontaa. Sijoitustesi arvo voi nousta tai laskea. Pääomasi on vaarassa.

Pääomasi on vaarassa. Muita kuluja sovelletaan. Lisätietoja etoro.com/trading/fees

(*) Affiliate-linkki. Linkin kautta siirtyminen sivustolle ei aiheuta kuluja käyttäjälle. Tehdyistä tilauksista sivusto voi saada rahallisen korvauksen.