Q3-tuloskaudesta on tulossa kuluvan vuoden heikoin. Mille tasolle tuloskasvu asettuu ja riittääkö se markkinoille? Mikä on oikea P/E-luku osakkeille nykyisessä markkinaympäristössä?

S&P 500 -indeksin yhtiöiden tuloskasvu voi Q3:lla yltää 6-7 prosenttiin

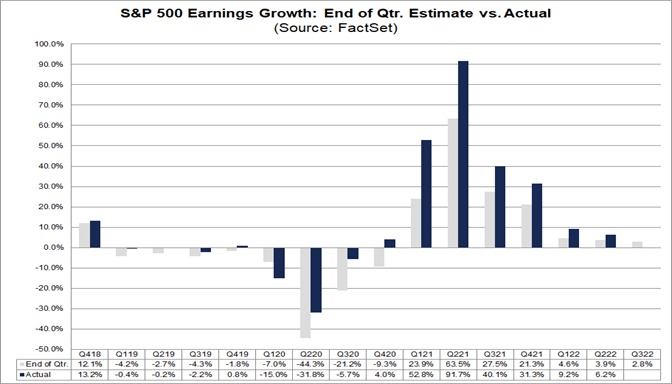

Factsetin keräämien tietojen mukaan analyytikoiden ennusteista laskettu tuloskasvu on 2,8 prosenttia S&P 500 -indeksin yhtiöille. Tuloskasvu hidastuisi merkittävästi edellisistä kvartaaleista ja olisi hitainta sitten Q3/2020 kvartaalin.

S&P 500 -indeksin yhtiöt ovat historiassa raportoineet analyytikoiden ennusteita korkeampia tuloksia. Siitä syystä tuloskasvu on todennäköisesti korkeampi. Historiaan peilaten tuloskasvu voi olla jopa 6-7 prosenttia Q3/2022 tuloskaudella.

Tuloskasvu hidastuu aiemmista kvartaaleista

Viimeisen kymmenen vuoden periodilla 39:ssä 40:stä kvartaalista pörssiyhtiöiden tuloskasvu on ylittänyt analyytikoiden ennusteet. Ainoastaan pandemiakvartaalina Q1/2020 toteutuneet tulokset jäivät analyytikoiden ennusteista.

Historiassa 73 prosenttia S&P 500 -indeksin yhtiöistä on ylittänyt analyytikoiden ennusteet. Tulosennusteylitys on ollut keskimäärin 6,5 prosenttia.

Kuluvan vuoden kahdella ensimmäisellä kvartaalilla tulosennusteylitys on ollut vain 3,5 prosenttiyksikköä. Jos S&P 500 -indeksin yhtiöt pääsevät samaan tulosylitykseen, olisi tuloskasvu 6,3 prosenttia Q3:lla (2,8 % + 3,5 % = 6,3 %).

Tämä 6,3 prosentin tuloskasvu tarkoittaisi kolmatta perättäistä kvartaalia, kun S&P 500 -indeksin yhtiöiden tuloskasvu jäisi alle 10 prosentin. S&P 500 -indeksin yhtiöistä 20 on julkaissut tuloksensa. Tuloskasvu on ollut heikompaa, mutta yhtiöiden lukumäärä on niin pieni, ettei siitä voi vielä tehdä johtopäätöstä.

S&P 500 -yhtiöiden tuloskasvu vs. tulosennusteet

Sijoittajan näkökulma

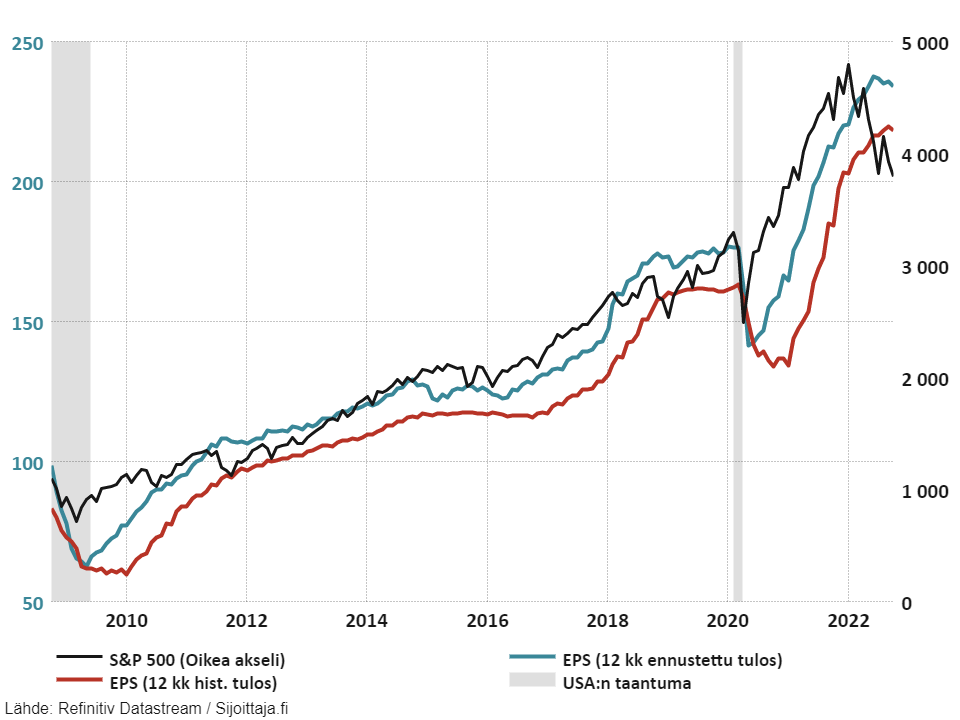

S&P 500 -indeksi on laskenut hyvin lähelle vuoden pohjalukemia 3612 pisteeseen. Syitä alamäkeen ovat hidastunut tuloskasvu ja arvostuskertoimien lasku. Markkinaympäristöstä löytyvästä kuvaajasta nähdään, että tulosennuste on kääntynyt laskuun. S&P 500 -indeksi (musta viiva) kääntyi alamäkeen jo aiemmin. Sen P/E-luku ennustettua tulosta käyttäen oli peräti 23 vuoden 2020 lopussa ja vielä 21 vuoden 2021 lopussa. Nyt forward P/E-luku on 15,8. Se on alle viiden vuoden keskiarvon 18,5 ja 10 vuoden keskiarvon 17,1.

P/E-luku on nyt alempana kuin historiakeskiarvot, mutta myös korot ovat korkeammalla. Nykyisessä markkinaympäristössä forward P/E-luku 15 tuntuisi oikeutetulta. Myös alempi P/E-luku on mahdollinen. Tätä tukisi skenaario, jossa tulostaantuma on pitempi ja korot pysyvät korkealla pitkään.

Sijoittaja voi itse laskea ennusteen S&P 500 -indeksin pisteluvulle käyttäen yhteenlaskettua tulosennustetta ja P/E-lukua. Jos käytetään P/E-lukua 15, saadaan seuraavia pistelukuja eri tulosennusteita käyttäen:

- Tulosennuste 240, S&P 500 -indeksi 3600 pistettä

- Tulosennuste 230, S&P 500 -indeksi 3450 pistettä

- Tulosennuste 220, S&P 500 -indeksi 3300 pistettä

- Tulosennuste 210, S&P 500 -indeksi 3150 pistettä

- Tulosennuste 200, S&P 500 -indeksi 3000 pistettä.

Tällä hetkellä S&P 500 -indeksin seuraavan 12 kuukauden tulosennuste on 238. Yllä olevat skenaariot kertovat, kuinka tärkeä tuloskasvu on osakemarkkinoiden kehitykselle. Jos pörssiyritysten tulokset pitävät pintansa, ollaan nyt lähellä pohjia. Jos taantumariski kasvaa ja tulokset laskevat, voi S&P 500 -indeksi laskea vielä alemmas.

Q3-tuloskaudella etenkin yritysten näkymät ovat avainasemassa. Seuraamme tuloskautta Suomessa ja maailmaalla tiiviisti Sijoittaja.fi:ssä.