Eläkesäästäminen

- Eläkkeen määrä lasketaan kaikista työuran aikana tienatuista ansiotuloista palkkatyössä ja yrittäjänä

- Vanhuuseläkkeelle voi jäädä 63–68-vuotiaana – mitä myöhemmin jää, sitä korkeampi eläke

- Eläke on noin puolet palkkatulosta

- Eläkesäästämistuotteita ovat vapaaehtoiset yksilölliset eläkevakuutukset ja sidotut pitkäaikaissäästämissopimukset – näiden säästöt voi nostaa vasta eläkeiässä

- Eläkettä varten voi säästää myös joustavammin ja tehokkaammin

Oman odotetun eläkkeen voi helposti laskea eläkelaskurilla. Laskutoimituksen jälkeen voi arvioida, riittääkö eläke menoihin vai pitäisikö turvata korkeampi tulotaso?

Ratkaisuja eläkesäästämiseen

- Omatoimisäästäminen

- Eläkesäästäminen

- Vakuutussäästäminen

- Rahastosäästäminen

- Varainhoitoratkaisut

Omatoimisäästäminen

Eläkettä varten kannattaa säästää myös itse. Säästäminen ei edellytä korkeaa sijoitusosaamista ja markkinoiden seuraamista. Yksinkertaisilla ratkaisuilla pääsee pitkässä juoksussa hyvään lopputulokseen.

- Voit säästää taloudelliseen tilanteeseesi sopivalla tyylillä kuukausittain tai tekemällä isompia kertasijoituksia

- Riskitason voi asettaa omaan profiiliin sopivaksi

- Omistukset voi realisoida – milloin tahansa

- Voit valita sijoituskohteet itse – monipuolisesta valikoimasta

- Oikeat työkalut helpottavat sijoituskohteiden valinnassa

- Ei veroetuja

Sijoitusajan ollessa pitkä sijoitusinstrumenteiksi kannattaa valita kohteita, joissa on korkea odotettu tuotto. Osakkeet ovat historiassa tuottaneet pitkällä aikavälillä parhaiten. Muita korkean odotetun tuoton lähteitä ovat kiinteistöt ja muut vaihtoehtoiset korkeatuottoiset sijoituskohteet.

Kannattaa säästää tasaisesti esim. kuukausittain, jolloin ei tarvitse murehtia osakemarkkinoiden nousuista ja laskuista.

Kohteiksi kannattaa valita rahastoja, jotka eivät jaa tuotto-osuutta, jolloin verotus siirtyy siihen, kun osuuksia myy. Myös suora sijoittaminen osakkeisiin voi olla järkevää, mutta tällöin salkku kannattaa rakentaa huolellisesti ja noudattaa omaa sijoitussuunnitelmaa.

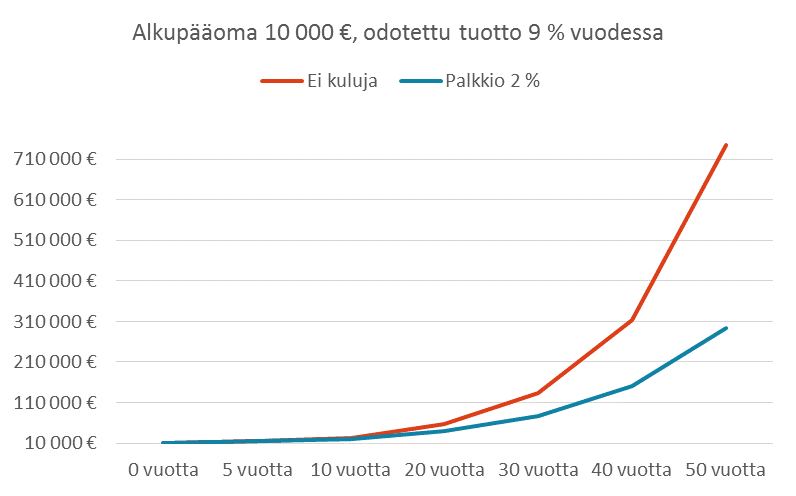

Valitse sijoituskohteiksi ETF- tai indeksirahastoja, joissa on alhaiset kulut ja laaja hajautus (edullisimmissa kulut alle 0,2 % vuodessa). Myös strategia- eli smart beta –ETF-rahastot ovat hyvä vaihtoehto, vaikka kulut ovat hieman korkeammat (noin 0,5 % vuodessa). Näiden tuotto on yleensä parempi ja rahasto noudattaa kurinalaisesti hyväksi havaittua strategiaa, esimerkiksi sijoittaa laadukkaisiin osinkoyhtiöihin. Alla olevasta kuvasta näet, miten kulut syövät tuottoa. Tämä korostuu erityisesti eläkesäästämisessä, jossa sijoitusaika on pitkä.

Myös aktiivisista rahastoista löytyy hyviä vaihtoehtoja. Ennen sijoittamista varmista, että rahasto on voittanut vertailuindeksinsä ja vastaavan ETF:n. Älä sijoita kalliisiin rahastoihin, jotka seuraavat markkinaindeksiä. Katso tästä Suomen parhaat rahastot.

Saat jo muutamalla hyvin valitulla ETF-rahastolla laajan hajautuksen maailman osakkeisiin ja valmiin strategian. Sinun ei tarvitse seurata markkinoita aktiivisesti. Riittää, että sijoitat tasaisesti saman summan kaikkiin rahastoihin.

Omatoimisäästäjä:

- Säästää 300 €/kk edulliseen 0,1 % vuosikulun ETF:ään tai indeksirahastoon

- Saa keskimäärin 7 %:n vuotuisen tuoton

- 30 vuoden kuluttua kasassa on 346 358 euroa

Vaihtoehto 2.

- Säästää 300 €/kk älykkääseen 0,5 % vuosikulun ETF:ään

- Saa keskimäärin 8 %:n vuotuisen tuoton

- Älykkäät esim. laadukkaisiin osinkoyhtiöihin sijoittavat ETF:t ovat tuottaneet markkinatuottoa paremmin, mutta historiallinen tuotto ei ole tae tulevasta

- 30 vuoden kuluttua kasassa on 387 183 euroa

Sijoittaja360 -palvelun avulla omatoimisäästäjäksi

Uusi Sijoittaja360 -palvelu sisältää työkaluja, joiden avulla omatoimisäästämisen aloittaminen on helppoa. Työkalujen avulla löydät helposti tehokkaita ETF-rahastoja ja houkuttelevia sijoituskohteita kotimaasta ja maailmalta. Sijoittaja360 -palvelusta löydät myös valmiita mallisalkkuja.

Eläkesäästäminen

Eläkesäästämisessä henkilö säästää yksilölliseen eläkevakuutukseen tai pitkäaikaissäästämissopimukseen ja saa nostaa säästetyt varat eläkkeelle jäätyään.

- Säästösumman saa vähentää verotuksessa (enintään 5 000 euroa per vuosi)

- Vastaavasti eläkkeellä varoja nostettaessa nostoista pitää maksaa pääomatulovero koko kertyneestä pääomasta (sijoitukset + tuotot)!

- Eläkesäästämistuotteiden suosio on laskenut rajusti, koska tuotteisiin liittyy poliittiinen riski, rahoja saa nostaa vasta eläkkeellä erissä ja tuotteissa on yleensä korkeat kulut

Eläkesäästämistuotteet soveltuvat henkilölle, joka hyötyy siitä, että rahoja voi nostaa vasta eläkkeellä.

Muille muut säästämisratkaisut ovat joustavampia ja edullisempia. Eläkesäästämistuotteiden verotukikin sulaa kuluihin ja siihen, että vero pitää maksaa eläkettä nostettaessa. Suurin haitta on se, että summa pitää nostaa ennalta määrätyn suunnitelman mukaan.

Esimerkki:

Henkilö säästää 5 000 euroa vuodessa 20 vuoden ajan. Eläkesäästämistuotteella hän saa 5 %:n tuoton. 20 vuoden päästä henkilöllä on kasassa 173 596 euroa. Henkilö nostaa eläkkeen 10 vuodessa ja maksaa 30 %:n pääomatuloveron. Vuosittain henkilö saa siis lisäeläkettä 12 152 euroa.

Toinen henkilö säästää 3 350 euroa vuodessa 20 vuoden ajan ETF-rahastoon ja saa 7 %:n tuoton. 20 vuoden kuluttua henkilöllä on 146 948 euroa. Henkilö maksaa pääomatuloveron luovutusvoitosta eli 67 000 euroa ylittävältä osalta. Veroton summa on siten 122 964 euroa. Vuodessa tämä tarkoittaa 12 296 euroa. Summa on korkeampi kuin eläkesäästämistuotteeseen sijoittaneella, ja henkilö voi valintansa mukaan nostaa koko summan kerralla, haluamissaan erissä tai jättää kasvamaan korkoa.

Vakuutussäästäminen

Sijoitusvakuutuksella on monta nimeä. Jokaisella palveluntarjoajalla on oma tuotenimensä, mutta käytännössä tuote on kaikilla sama.

Sijoitusvakuutus on henkivakuutussopimus, joka tehdään henkivakuutusyhtiön kanssa.

Usein sijoittajalla on mahdollisuus säästää vakuutukseen kuukausittain tai tehdä isompia kertasijoituksia. Sijoitusvakuutus voi olla toistaiseksi voimassaoleva tai määräaikainen.

- Sijoituskohteiden valikoima vaihtelee – mitä monipuolisempi ja laajempi valikoima sitä parempi

- Vakuutuksesta tulee lisäkuluja – kulut ovat laskeneet ja kilpailuttaminen kannattaa

- Usein sijoituskohteita voi vaihtaa vakuutuksen sisällä ilman kuluja (etenkin pankin omia rahastoja)

- Sijoituskohteiden vaihdosta ei myöskään tule veroseuraamuksia (luovutusvoittoa ei tarvitse maksaa, jos sijoituskohteen myy vakuutuksen sisällä voitolla)

- Veroja maksetaan, kun vakuutuksesta nostetaan tuottoja, pääomia saa nostaa verottomasti

- Henkivakuutuskorvaus on säästetyn summan määrä, ja se maksetaan edunsaajalle yleensä mahdollisimman nopeasti kuolemantapauksen jälkeen

- Henkivakuutuskorvaus on lähiomaiselle verovapaata tuloa 35 000 euroon saakka, tämä verovapaus päättyy 31.12.2017.

- Sopii erityisen hyvin henkivakuutukseksi henkilöille, jolla on paljon reaaliomaisuutta.

Rahastosäästäminen

- Voit itse päättää, paljonko säästät ja miten varoja nostat

- Joustava ja helppo

- Ei tarvitse odottaa eläkeikään pääsyä

Rahastosäästämisen hyvä puoli on sen vaivattomuus. Tyypillisesti säästetään yhdistelmärahastoon, joka sijoittaa osakkeisiin ja korkoihin valitulla riskitasolla. Usein rahastot ovat kasvuosuuksia, jolloin verot maksetaan vasta rahasto-osuuksia myytäessä.

Haittapuoli on se, että useat rahastot ovat Suomessa kalliita. Juoksevat kulut ovat Suomessa keskimäärin 1,6 % vuodessa. Lisäksi kuluja voi tulla merkintä- ja lunastuspalkkioista. Aktiiviset rahastot myös tutkimusten mukaan häviävät vertailuindeksille.

Rahastosäästäjälle, joka säästää 5 000 euroa vuodessa, kertyy 20 vuodessa 5 %:n tuotolla 173 596 euroa. Kuluttomalla ratkaisulla säästävälle kertyy 209 195 euroa.

Rahastovalikoimasta löytyy kuitenkin myös hyviä vaihtoehtoja, jotka ovat pitkässä juoksussa voittaneet markkinaindeksin ja vertailuindeksin. Vertaa rahaston tuottohistoriaa vastaavaan ETF:ään ennen sijoituspäätöstä. Rahastoista löytyy myös sijoituskohteita, jotka sijoittavat sellaisilla strategioilla tai markkinoille, joihin ei ETF:ää ole tarjolla. Katso Suomen parhaat osakerahastot tästä.

Varainhoitoratkaisut

Varainhoitoratkaisut edellyttävät yleensä vähintään 100 000 euron sijoitettavaa pääomaa. Yksilöllisempään palveluun edellytetään suurempia pääomia. Varainhoidon kulut laskevat, mitä suurempi on sijoitettava pääoma.

Usein sijoitusvakuutus kuuluu ainakin osaksi varainhoitoratkaisua.

Varainhoitopalvelut kannattaa kilpailuttaa ammattilaisella. Näin saa omaan tarpeeseen fiksuimman ratkaisun ja voi säästää merkittävästi kuluissa. Myös varainhoitaja hyötyy ammattimaisesta kilpailutuksesta. Puolueettoman toimijan kanssa voi keskustella ratkaisusta alan termein ja ilman myyntimoodia. Asiakkaalle parhaimman ratkaisun ja palvelun tarjoava varainhoitaja voittaa kilpailutuksen.

Muut vinkit

Yksityishenkilö voi ottamalla henkivakuutuksen ja tekemällä testamentin järjestellä asiat siten, että puoliso ja lapset selviävät taloudellisesti kuolemantapauksessa. Henkivakuutuksen ottaminen on helppoa ja onnistuu kaikkien vakuutusyhtiöiden ja pankkien verkkopalvelussa. Testamentin vastaavasti voi laatia oman kotipankin avustuksella kohtuullista korvausta vastaan.

Henkivakuutuksessa vakuutusyhtiö maksaa edunsaajalle kertakorvauksen kuoleman tapauksessa. Henkivakuutuksen hinta riippuu iästä ja korvauksen suuruudesta. Tyypillisesti se maksaa 10–20 euroa kuukaudessa, jos kertakorvaus on 50 000 euroa. Vakuutuksen hinta alkaa nousta jyrkästi, kun vakuutuksen ottajan ikä on yli 50 vuotta.

Testamentissa ilmoitetaan, miten omaisuus jaetaan kuoleman jälkeen. Testamentissa aviopuolisot voivat esimerkiksi sopia, että aviopuolisot testamenttaavat toisilleen omaisuutensa käyttö-, hallinta- tai omistusoikeuden. Ilman testamenttia kuolleen omaisuuden perivät rintaperilliset (lapset, lastenlapset). Vaikka rintaperilliset ovat perimäjärjestyksessä ennen aviopuolisoa, avio-oikeus antaa leskelle joitakin oikeuksia. Näistä kannattaa kuitenkin sopia tarkemmin testamentissa.