Heinäkuussa sijoittajat suosivat teknologiaosakkeita ja Yhdysvaltojen osakemarkkinoita. Osakkeisiin sijoittavat ETF-mallisalkkumme olivat hyvin positioituneet, ja päihittivät vertailuindeksin heinäkuussa. Katso artikkelista, mitkä olivat kuukauden parhaat ETF-rahastot!

Markkinatilanteeseen soveltuva salkku

Heinäkuussa osakemarkkinat jatkoivat kesäkuussa alkanutta nousua etenkin Yhdysvalloissa, salkkujen jenkkiosake-ETF:t nousivat +5,1 % ja +6,4 %. Euroopassa ja kehittyvillä markkinoilla tuotot jäivät matalammiksi. Myös pitkän maturiteerin valtionlainat nousivat voimakkaasti sijoittajien odottaessa Fedin alkavaa koronlaskua. Raaka-aineet olivat kuukauden heikoin sijoitus.

Pelkästään osakkeista muodostettu salkku voi nykytilanteessa olla liian riskinen. Mallisalkuistamme laajasti hajauttavat ETF-mallisalkut ovat Strategiamestari ja Passiivinen Kulupihtari.

Muutimme 9.5.2019 sijoitusnäkemystämme vastaamaan muuttunutta markkinatilannetta. Katso näkemys Markkinakatsaus: mistä tuottoa? -analyysista. Muutimme Passiivinen Kulupihtari ja Strategiamestari -salkkujen ETF:ien painoja.

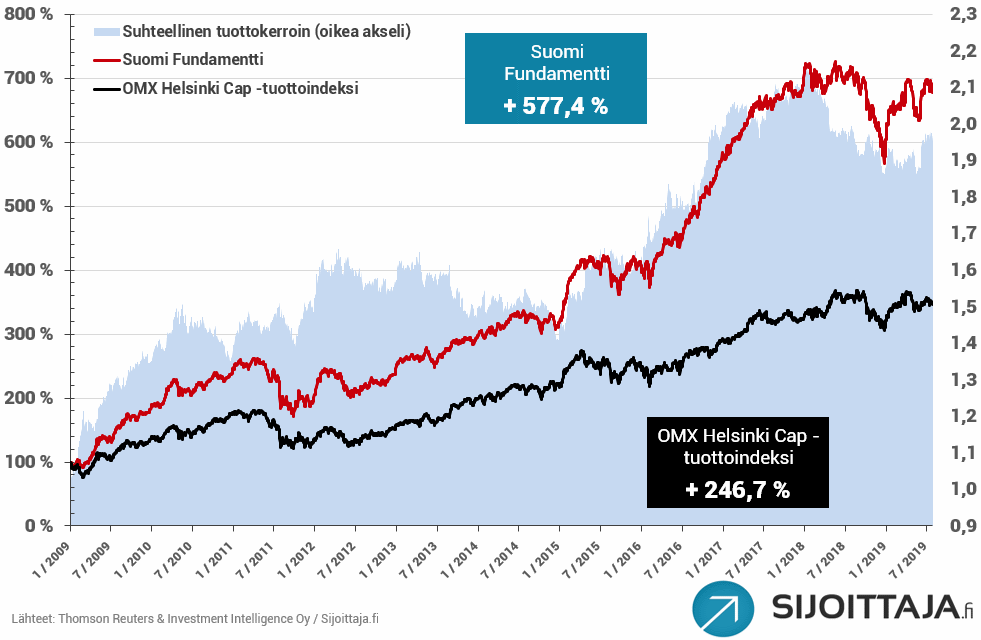

Suomi Fundamentti tuottanut pitkässä juoksussa erinomaisesti – salkkuvaihtoehdoista riskisin

Suomi Fundamentti laski heinäkuussa 1,4 % ja OMX Helsinki Cap -indeksi laski 1,2 %. Vuoden alusta Suomi Fundamentti on tuottanut 18,2 % ja vertailuindeksi 11,8 %.

Pitkässä juoksussa Suomi Fundamentti on pystynyt vakuuttavaan tuottoon, mutta riski on ETF-salkkuja korkeampi. Suomalaisista osakkeista pitävälle Mallisalkut-osiosta löytyy myös Suomi Laatuosake, joka on selvästi Suomi Fundamenttiä matalariskisempi. Sen tuotto vuoden alusta on 13,22 %.

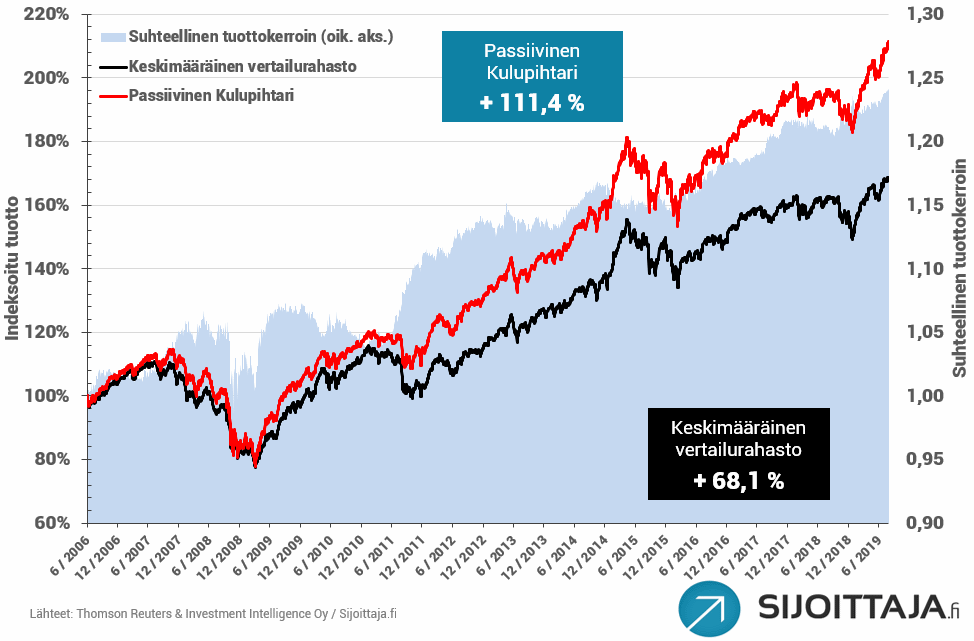

Passiivinen Kulupihtari – edullinen ETF-salkku

Passiivinen Kulupihtari -mallisalkkumme nousi heinäkuussa 2,4 % ja vertailurahastot nousivat 1,2 %. Vuoden alusta Passiivinen Kulupihtari on tuottanut 13,9 % ja vertailurahastot 11,6 %.

Pitkässä juoksussa mallisalkkumme on voittanut tasaisesti Suomen suosituimmista yhdistelmärahastoista koostetun salkun. Tuottoeroa on kertynyt mallisalkkumme eduksi reilusti yli 40 %-yksikköä. Ero syntyy pääosin kuluerosta. Mallisalkkumme hallinnointikustannus on vain noin 0,2 %, kun hallinnointikustannus rahastosalkussa on 1,5 %.

HEINÄKUU 2019 TOP 3 ETF:t

- Yhdysvaltalaiset osakkeet / iShares Core S&P 500 UCITS ETF (SXR8.DE) +5,1 %

- Kehittyvien markkinoiden valtionlainat / Vanguard USD Emerging Markets Government Bond (VEMT.L) +3,3 %

- Japanilaiset Nikkei 225 -indeksin osakkeet / Xtrackers Nikkei 225 UCITS ETF (XDJP.DE) +2,6 %

HEINÄKUU 2019 BOTTOM 3 ETF:t

- Eurooppalaiset Stoxx Europe 600 -indeksin osakkeet / Xtrackers Stoxx Europe 600 UCITS ETF (XSX6.DE) +0,2 %

- Kehittyvien markkinoiden osakkeet / iShares Core MSCI EM IMI UCITS ETF USD (EMIM.L) +0,6 %

- Vakuudelliset hyvän luottoluokituksen euromääräiset velkakirjat / Xtrackers II iBoxx EUR Liquid Covered UCITS ETF (XLIQ.DE) +1,1 %

Strategiamestari – laajasti hajauttava strategia-ETF-salkku

Laajasti eri omaisuusluokkiin hajauttava Strategiamestari-mallisalkku nousi heinäkuussa 2,4 %, maailman osakkeista ja korkoindekseistä muodostettu vertailuindeksi nousi 2,0 % ja vertailurahastot 1,2 %. Vuoden alusta Strategiamestari on tuottanut 14,0 %, vertailuindeksi 14,7 % ja vertailurahastot 11,6 %.

HEINÄKUU 2019 TOP 3 ETF:t

- Teknologiapainotteisen NASDAQ-100 indeksin yhtiöt / Amundi NASDAQ-100 UCITS ETF (ANX.PA) +6,4 %

- Globaalit osakkeet, laatustrategia / Xtrackers MSCI World Quality UCITS ETF (XDEQ.DE) +3,9 %

- Lohkoketjuteknologiaa kehittävät tai siitä hyötyvät osakkeet / First Trust Indxx Innovative Transaction & Process UCITS ETF (BLOK.L) +3,9 %

HEINÄKUU 2019 BOTTOM 3 ETF:t

- Raaka-aineisiin sijoittava strategia-ETF, valuuttasuojattu / db x-trackers DBLCI-OY Balanced UCITS IV ETF (XDBC.DE) -2,3 %

- Eurooppalaiset osakkeet, minimivolatiliteettistrategia / Amundi MSCI Europe Minimum Volatility Factor UCITS ETF (MIVO.PA) -0,0 %

- Euroalueen vakuudelliset korkean luottoluokituksen yrityslainat / PIMCO Covered Bond Source UCITS ETF (COVR.DE) +0,9 %

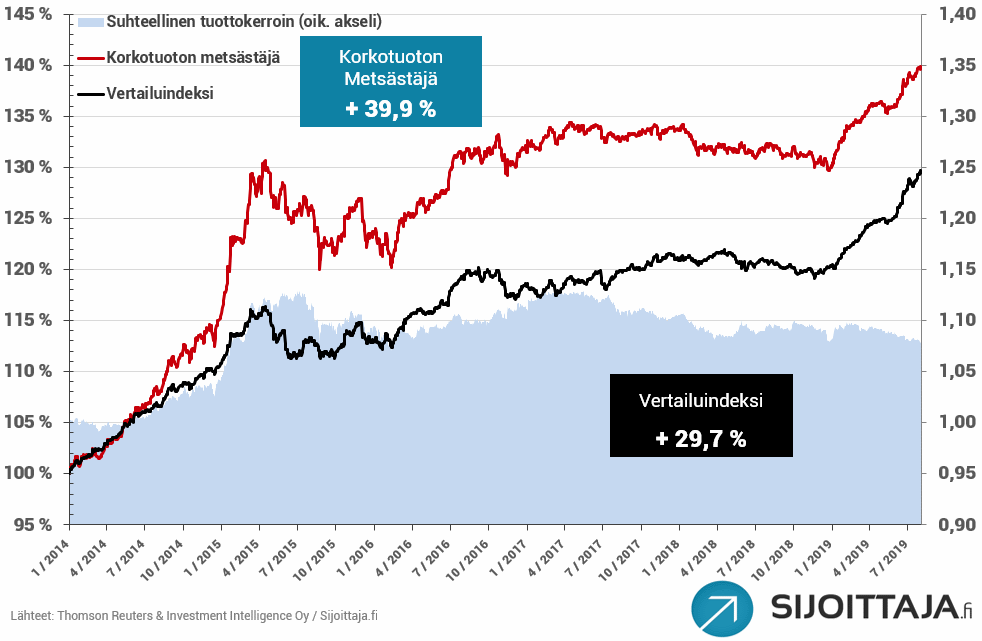

Korkotuoton Metsästäjä

Korkotuoton Metsästäjä nousi heinäkuussa 1,1 % ja vertailuindeksi nousi 1,4 %. Vuoden alusta Korkotuoton Metsästäjä on noussut 7,3 % ja vertailuindeksi 7,7 % Korkosalkkumme tavoittelee n. 4 %:n vuotuista tuottoa kaikissa markkinatilanteissa.

HEINÄKUU 2019 TOP 3 ETF:t

- Aasialaisten hyvän luottoluokituksen omaavien valtioiden paikallisvaluuttamääräiset lainat / iShares Emerging Asia Local Government Bond UCITS ETF (IGEA.L) +3,6 %

- Kehittyvien markkinoiden paikallisvaluuttamääräiset valtionlainat / SPDR Barclays Emerging Markets Local Bond UCITS ETF (SYBM.DE) +3,6 %

- Seniori-/syndikoidut lainat / Highland/iBoxx Senior Loan ETF (SNLN.O) +3,2 %

HEINÄKUU 2019 BOTTOM 3 ETF:t

- Lyhyen maturiteetin amerikkalaiset riskilainat, valuuttakurssisuojattu / PIMCO Short-Term High Yield Corporate Bond Index Source UCITS ETF (EUR Hedged) (STHE.L) -0,2 %

- Vaihtuvakorkoiset USD-määräiset hyvän luottoluokituksen yrityslainat, valuuttakurssisuojattu / Amundi ETF Floating Rate USD Corporate UCITS ETF – hedged EUR (AFLE.PA) +0,0 %

- Euroalueen riskilainat / iShares € High Yield Corporate Bond UCITS ETF (IHYG.L) +0,1 %

Kaikkien mallisalkkujen ja vertailuindeksien tuottojen laskemisessa on käytetty kokonaistuottoindeksejä.

Katso mallisalkkujen sisältö!

Tarjolla on kolme laajasti hajauttavaa ETF-salkkua sekä kaksi kotimaisiin osakkeisiin sijoittavaa osakesalkkua. Korkeamman riskin tuottohakuinen Suomi Fundamentti ja matalariskisempi Suomi Laatuosake. Kaikki mallisalkut kätevästi yhdeltä sivulta.

Fellow Finance -salkku

Nykyiseen markkinatilanteeseen sopivat erinomaisesti vaihtoehtoiset sijoituskohteet. Tällainen on vertaislainoihin sijoittavat Fellow Finance -salkkumme.

Se on oikealla rahalla (30 000 euroa) perustamamme vertaislainoihin sijoittava salkku on tuottanut noin 8,4 % vuotuistettuna tuottona. Salkun kehitystä voi seurata täältä. Fellow Finance -salkku on tuottanut tasaista tuloa ja sopii tähän markkinatilanteeseen erinomaisesti tuottavana ja riskiä hajauttavana vaihtoehtona.